Ĺimdi piyasanÄąn aklÄąnda 2 tane soru var: TĂFE acil PPK getirecek mi? Acil PPK olursa faiz ne kadar inecek?

FOMC toplantÄąsÄąndan beklenildiÄi gibi bir sĂźrpriz çĹkmamasÄąnÄąn da etkisiyle, geçen hafta piyasalarÄąn gĂźndemini TCMB BaĹkanÄą BaĹçĹânÄąn, 2015 yÄąlÄą 1. Enflasyon Raporu toplantÄąsÄąnda yaptÄąÄÄą açĹklamalar belirledi. Enflasyondaki dĂźzelmenin Ocak ayÄąndan itibaren hÄązlanacaÄÄąnÄą belirten BaĹçĹ; yarÄąn açĹklanacak 2015 yÄąlÄą Ocak ayÄą TĂFE verisine gĂśre 4 Ĺubat ĂarĹamba gĂźnĂź âAcil PPKâ ile faiz indirebilecekleri mesajÄąnÄą verdi. BaĹçĹânÄąn açĹklamalarÄą sonrasÄąnda artan faiz indirimi beklentilerinin dolar/TLâyi tarihi rekor seviyelere taĹÄąmasÄą sonrasÄąnda BIST-100 endeksinin 88.000 desteÄine kadar geriledÄi gĂśrĂźlmĂźĹtĂź. HaftanÄąn son gĂźnĂź Merkez BankasÄąândan gelen âyakÄąn dĂśnemde gĂśzlenen piyasa hareketlerinin ĂśngĂśrĂźlen faiz indirim sĂźrecinin temkin dĂźzeyiyle uyumlu deÄilâ açĹklamasÄą sonrasÄąnda yĂźksek oranlÄą faiz indirim beklentileri bir nebze de olsun azalmĹŠgibi gĂśrĂźnĂźyor. 200 saatlik hareketli ortalama seviyesi ve yĂźkseliĹ trendinin baĹladÄąÄÄą tarihten gĂśrĂźlen son zirveye kadar çizilen Fibonacci DĂźzelme seviyelerinin % 23.6 dĂźzeyinin kesiĹimi olan 88.000âden destek alan endeks yĂśnĂźnĂź sÄąnÄąrlÄą da olsa yeniden yukarÄą çevirdi ve 88.700 seviyesini yeniden destek edindi. YarÄąnki TĂFE verisi ve TCMB kararÄąna kadar takip edilmesi gereken destek seviyeleri sÄąrasÄąyla 88.700 ve 88.000 olarak gĂśrĂźlebilir. YukarÄą yĂśnlĂź hareketlerde ise 90.000-91.500 dirençleri Ăśne çĹkmakta.

BaĹçĹânÄąn Ăśnceki yÄąlki âyÄąlsonu dolar/TL 1.92 gĂśrĂźlebilirâ açĹklamasÄąyla yaptÄąÄÄą hatayÄą unutmamĹŠolduÄunu varsayarak; BaĹçĹânÄąn geçen haftaki açĹklamalarÄąnÄąn saÄlam temelleri olduÄunu ve Ocak ayÄą enflasyon verisinin Ĺubat PPKâsÄąnÄą Ăśne çekmeye yetecek dĂźzeyde gelmesini kuvvetle muhtemel gĂśrĂźyorum. Ancak, fiyat istikrarÄąyla birlikte finansal istikrarÄą da gĂśzeten TCMBânin kur tarafÄąndaki son geliĹmeleri ve faiz indirimi konusunda artan siyasi baskÄąnÄąn kredibilitesini verebileceÄi zararÄą da dikkate alarak 25 – 50 baz puanlÄąk bir indirime gideceÄini dĂźĹĂźnĂźyoruz. 75 baz puanÄąn Ăźzerinde bir indirim gelmesi dolar/TLâyi yeni rekor seviyelere taĹÄąyarak endeksteki satĹŠbaskÄąsÄąnÄąn artmasÄąna yol açabilir.

Bu hafta ne konuĹacaÄÄąz?

Son 2 haftalÄąk sĂźreçte Merkez BankalarÄąndan (Ăśzellikle TCMB, ECB, Fed) gelecek açĹklamalara yĂśnelik beklentiler fiyatlandÄą. Yeni haftada yurt içindeki en Ăśnemli gĂźndem maddesi yarÄąn açĹklanacak olan Ocak ayÄą enflasyon verisi ve sonrasÄąnda TCMBânin alacaÄÄą aksiyon olacak. Son gĂźnlerde faiz indirimine yĂśnelik artan beklentiler dolar/TLânin yeni tarihi zirve seviyelere yĂźkselmesine yol açarken; 2 yÄąllÄąk tahvilin bileĹik faizin (gĂśsterge faiz) yaklaĹÄąk 1.5 yÄąl sonra yeniden % 7ânin altÄąna gerilemesini saÄladÄą. AÄÄąrlÄąklÄą olarak kur tarafÄąnda artan tansiyon BIST-100âĂźn geçen haftayÄą ekside tamamlamasÄąna neden oldu. Gelecek hafta, piyasanÄąn seyri açĹsÄąndan TCMBâden gelecek adÄąmlarÄąn, kur tarafÄąndaki seyrin ve açĹklanacak Ĺirket bilançolarÄąnÄąn etkili olacaÄÄąnÄą sĂśyleyebiliriz. YurtdÄąĹÄą piyasalarda ise ABD tarafÄąnda faiz artÄąrÄąm konusunda kritik Ăśneme sahip olan Ăźcret ve istihdama iliĹkin veriler; Euro BĂślgesi ve Asyaâdan gelecek PMI verileri ile Ä°ngiltere Merkez BankasÄą toplantÄąsÄą takip edilecek.

Endekse bir de dolar bazÄąnda bakalÄąmâŚ

Geçen hafta endeksin yĂśnĂź Ăźzerinde dolar/TLâde gĂśrĂźlen yukarÄą yĂśnlĂź hareketler oldukça belirleyici oldu. 2015 yÄąlÄą baĹÄąndan bu yana endeksin yÄąl içi hedef seviyeleri tartÄąĹÄąlÄąrken de dolar bazÄąnda BIST-100 endeksinin 5 dolar (cent) seviyesine ulaĹacaÄÄąnÄą varsayan beklentiler dile getirildi. Bu konuya YaĹar Erdinç Hocam da geçen haftaki bir yazÄąsÄąnda deÄinmiĹti (YaĹar HocamÄąn yukarÄąda bahsettiÄim yazÄąsÄąnÄą okumak için tÄąklayÄąnÄąz.). Kur ve endeks arasÄąndaki iliĹkinin yeniden yĂźkseldiÄi bir dĂśnemde endekse bir de dolar bazÄąnda bakalÄąm istedim. KaldÄą ki, Borsa Ä°stanbulâdaki yabancÄą takas oranÄąnÄąn % 65 seviyelerinde olmasÄąnÄą dikkate alÄąrsak; endekse zaman zaman dolar penceresinden bakÄąlmasÄąnÄąn da yatÄąrÄąm kararlarÄąna katkÄą saÄlayacaÄÄąnÄą dĂźĹĂźnĂźyorum.

AĹaÄÄądaki grafikte Dolar bazlÄą GĂźnlĂźk BIST-100 endeks grafiÄi yer almakta. Mavi renkli çizgiler Endeksin tarihi zirvesinden 2014 yÄąlÄąnda gĂśrĂźlen en dĂźĹĂźk seviyeye çizilen Fibonacci DĂźzelme seviylerini gĂśstermektedir. Grafikten de gĂśrĂźldĂźÄĂź Ăźzere yaklaĹÄąk 3.6 dolara karĹÄąlÄąk gelen % 38.2âdeki Fibonacci seviyesi son derece kritik gĂśrĂźnĂźme sahip. Endeksin 5 dolarÄą gĂśrdĂźÄĂź seviyeden bu yana gĂśrdĂźÄĂź en dĂźĹĂźk seviye ise yaklaĹÄąk olarak 2.7 dolar seviyesinde. Ăzetle, kredi derecelendirme kuruluĹlarÄąnÄąn notumuzu âYatÄąrÄąm YapÄąlabilirâ seviyeye yĂźkseltmesinden bu yana endeks dolar bazÄąnda 2.7 â 5 dolar bandÄąnda dalgalandÄą.

Kur tarafÄąna baktÄąÄÄąmÄązda, çok radikal bir geliĹme olmadÄąkça, dolar/TLânin orta vadede aÄÄąrlÄąklÄą olarak 2.20 â 2.55 bandÄąnda kalacaÄÄąnÄą varsaymamÄązÄąn çok yanlĹŠbir beklenti olacaÄÄąnÄą sanmÄąyorum.

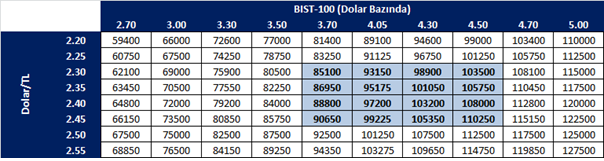

AĹaÄÄądaki tabloda dolara bazÄąnda endeksin 2.70 â 5.00 dolar arasÄąnda; dolar/TLânin de 2.20 â 2.55 aralÄąÄÄąnda olmasÄą durumunda TL bazlÄą BIST-100 endeksinin, yani bizim bildiÄimiz BIST-100âĂźn alabileceÄi deÄerleri bir tablo haline getirdim. Tablo içerisindeki mavi ile boyanmĹŠbĂślĂźm, mevcut ekonomik gĂśrĂźnĂźmĂź deÄiĹtirecek Ăślçßde bir geliĹme olmamasÄą halinde, hem dolar/TLâde hem de dolar bazlÄą endeks tarafÄąnda aÄÄąrlÄąklÄą olarak gĂśreceÄimizi dĂźĹĂźndĂźÄĂźm seviyelerdeyken endeksin alacaÄÄą deÄerleri gĂśstermekte. ĂrneÄin, dolar bazlÄą endeks 4.05 dolar, dolar/TL 2.30 seviyesinde iken BIST-100 endeksi 95.175 deÄerini alacaktÄąr. YazÄąnÄąn yazÄąldÄąÄÄą an itibariyle, dolar bazÄąnda endeks 3.69, kur 2.42 ve BIST-100 endeksi de 89.430 seviyesinde bulunmaktaydÄą.

Erol GĂźrcan

AraĹtÄąrma UzmanÄą

Gedik YatÄąrÄąm