Haftaya olumlu baĹlayan piyasalarÄąmÄąz, yurt dÄąĹÄąndaki geliĹmelere uyumlu hareket ediyor.

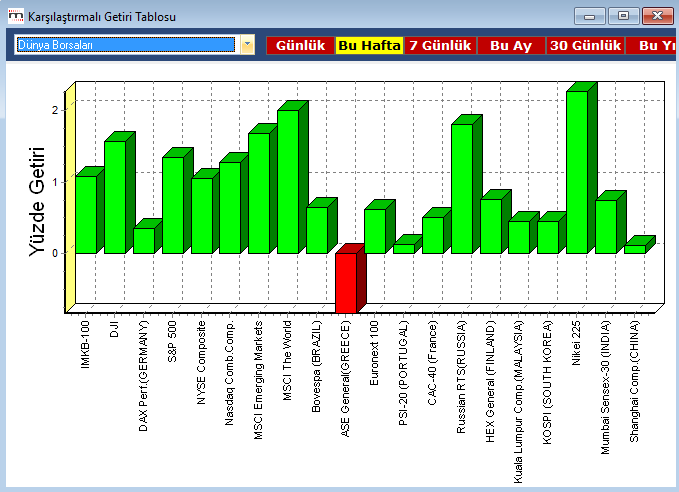

DĹŠpiyasalarda ABD borsalarÄąndan kaynaklanan olumlu bir hava var. Ăzellikle Dow Jones ve S&P500 endekslerinin yĂźkseliĹi kĂźresel olarak borsalarÄą olumlu etkiliyor. AĹaÄÄądaki grafik, dĂźnkĂź kapanÄąĹlar ve bu sabah Asya cephesindeki açĹlÄąĹlar sonrasÄąnda, kĂźresel borsalarÄąn getirilerini gĂśsteriyor.

GĂśrĂźldĂźÄĂź Ăźzere, haftaya yeĹil bir baĹlangĹç yapÄąlmĹŠdurumda. Genel bir olumlu eÄilimi gßçlendiren ana unsur ABD endeksleri olduÄu için, ABD borsalarÄąndaki yĂźkseliĹi analiz etmek ve bunun sĂźrdĂźrĂźlĂźp sĂźrdĂźrĂźlemeyeceÄi Ăźzerine analiz yapmak daha mantÄąklÄą gĂśrĂźnĂźyor. Son 3 iĹlem gĂźnĂźnde ABD’de 10 yÄąllÄąk faizlerde gerileme vardÄą. AyrÄąca yĂźksek faizli junk olarak adlandÄąrÄąlan riskli tahvillere de talep gelince, ABD endeksleri gßçlĂź yĂźkseliĹler sergiledi. Dow ve S&P endekslerindeki sert dĂźĹĂźĹlerin ana sebebi de faizlerin %3 seviyelerine yaklaĹmĹŠolmasÄąydÄą. Ama faizlerde gerileme olunca, dikkatler ekonomik bĂźyĂźmeye kaydÄą ve en azÄąndan bu aĹamada “faizler artÄąyor” dĂźĹĂźncesinden kaynaklanan satĹŠbaskÄąsÄą yerini alÄąmlara bÄąraktÄą. Bu cĂźmleden hareketle, ABD endekslerinde yeniden geri çekilmeler baĹlatacak geliĹme, faizlerin yeniden tÄąrmanÄąĹa geçmesidir.

Peki ABD’de faizleri tÄąrmandÄąran ana sebep neydi?

HatÄąrlayacak olursanÄąz, Ăśzellikle enflasyon endiĹeleri faizleri yukarÄą çekmiĹti. Ĺimdilik gelecek ayki enflasyon verisinin açĹklanmasÄąna daha var. En azÄąndan bu sĂźre içinde enflasyon nedeniyle faizlerin yeniden yĂźkseliĹe geçmesini beklemeyiz. Bu aĹamada piyasalar yarÄąn ABD’de açĹklanacak olan bĂźyĂźme verisine odaklandÄą. 2017’nin 4. çeyreÄinde bĂźyĂźme oranÄą %2.6 olarak açĹklanmÄąĹtÄą. YarÄąn ikinci tahmin yayÄąnlanacak. Beklentiler %2.5 bĂźyĂźme olmasÄą yĂśnĂźnde. ABD’de her çeyrek dĂśnem için, bĂźyĂźme verisi 3 defa açĹklanÄąyor. ĂçßncĂź açĹklamada bĂźyĂźme verisi kesinleĹmiĹ oluyor. DolayÄąsÄąyla ilk açĹklama daha sonra iki açĹklamayla revize ediliyor.  DolayÄąsÄąyla yarÄąnki açĹklama 2. tahmin olacaktÄąr. EÄer %2.5’un altÄąnda bir açĹklama gelirse, piyasalar Ăźzerinde olumsuz etkisi olur ama, bu olasÄąlÄąÄÄąn dĂźĹĂźk olduÄunu sĂśyleyebiliriz. BugĂźn saat 18:00 civarÄąnda yeni FED BaĹkanÄą Jeremy Powell’Äąn temsilciler meclisinde yÄąlÄąn ilk altÄą ayÄąndaki para politikasÄąna iliĹkin konuĹmasÄą olacak. Piyasalar Powell’Äąn bu ilk konuĹmasÄąna bĂźyĂźk Ăśnem veriyorlar. Ăzellikle de 2018 yÄąlÄą içinde kaç faiz artÄąĹÄą olabileceÄine dair gĂźvercin ya da Ĺahin mesaj verip vermeyeceÄi merak ediliyor. KanÄąmca dengeli mesaj vermeye çalÄąĹacaktÄąr. Bu hafta ayrÄąca, bĂźyĂźme için ĂśncĂź gĂśsterge olan PMI verileri ve kiĹisel gelir ve harcamalara iliĹkin veriler açĹklanacak. Bu açĹklamalar sonrasÄąnda ABD endekslerinin son yĂźkseliĹini takiben yatay seyre girmesini bekleyebiliriz.

Sonuç olarak, ortaya çĹkan net mesaj Ĺudur; ABD’de enflasyon beklentilerden yĂźksek gelirse, faizleri artÄąrÄącÄą etkisi nedeniyle ABD endeksleri Ăźzerinde negatif etki oluĹturacaktÄąr. DiÄer uluslararasÄą borsalar bu aĹamada ABD endekslerine yakÄąn hareketler yaptÄąÄÄą için, bu durum bizim borsamÄąz da dahil olmak Ăźzere, diÄer borsalarÄą da etkileyecektir. DolayÄąsÄąyla orta vadeli bir perspektiften baktÄąÄÄąmÄązda, asÄąl soru, ABD’de enflasyon nasÄąl bir trend izleyecektir? Enflasyonun izlediÄi trende gĂśre faizler artmaya devam edecek midir? Ĺu an elimdeki tĂźm verileri deÄerlendirerek, bu sorulara benim verdiÄim cevap ise, orta vadede ABD’de hem enflasyon hem de faizler artmaya devam edecektir. Bu durum, bĂźyĂźk yĂźkseliĹler yapmĹŠve rekorlar kÄąrmĹŠABD endekslerindeki yĂźkseliĹ trendinin artÄąk yavaĹ yavaĹ Ăśnce yataya sonra da aĹaÄÄą yĂśnlĂź olmasÄąna neden olacaktÄąr. Bu yĂźzden ĂśnĂźmĂźzdeki 3-4 aylÄąk sĂźre içinde ABD endekslerinde yeni rekorlar beklemiyorum. Bu aĹamada geliĹmiĹ Ăźlkelerden, geliĹmekte olan Ăźlke piyasalarÄąna para akÄąĹÄą devam ediyor. KĂźresel bĂźyĂźme de rayÄąnda olduÄu için, yĂźksek getiri arayan para geliĹmekte olan Ăźlkelere akmaya devam ediyor. Bu tĂźr durumlar aniden terse dĂśner mi? Cevap: Evet. GeçmiĹte de açĹklanan bir veri trendi deÄiĹtirebilecek gßçte olmuĹtur ve geçen haftalarda ABD endekslerindeki sert dĂźĹߊbu tĂźr bir deÄiĹimin baĹladÄąÄÄąnÄąn ilk sinyalidir. Bundan sonraki sĂźreçte ABD’de faizlerin yeniden dĂźĹߊtrendine girmesini beklemek, yanÄąltÄącÄą olur. Bu yĂźzden ĂśnĂźmĂźzdeki 3-4 aylÄąk sĂźre içinde, borsalardaki yĂźkseliĹlerin en azÄąndan 2017 yÄąlÄąndaki kadar gßçlĂź olmasÄąnÄą bekleyemeyiz.

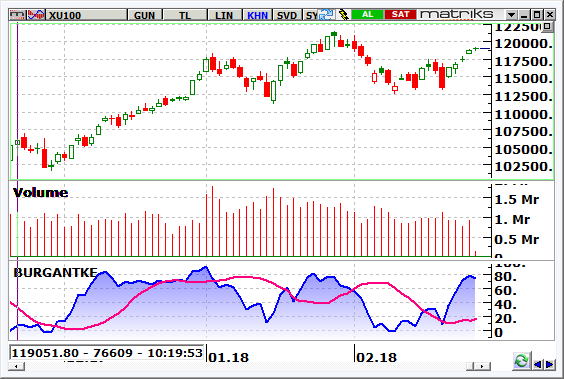

BorsamÄąza gelirsek, yukarÄąda anlattÄąÄÄąm resim çerçevesinde, borsamÄązdaki hareketler dĹŠpiyasalara endeksli olmaya devam edecektir. Ama ne zaman ABD’de faiz artÄąĹlarÄą hÄązlanÄąrsa, bizim borsamÄąz diÄer borsalardan negatif ayrÄąĹabilir. KÄąsa vadeli bir bakĹŠaçĹsÄąyla baktÄąÄÄąmÄązda ise en son yazdÄąÄÄąm yazÄąmda vurguladÄąÄÄąm Ăśnemli bir nokta vardÄą. Genelde herkes omuz baĹ omuz formasyonundan bahsetmiĹti ama bu konuda temkinli olunmasÄą gerektiÄini, teknik analizin her duruma uygun açĹklama getirdiÄini ve her zaman formasyonlarÄąn sĂśylediklerinin doÄru olmayabileceÄini vurgulamÄąĹtÄąm. Burada kÄąsa vade için Ăśnemli nokta; 117. 500 seviyesiydi ve bu seviyenin Ăźzerinde kapanĹŠolmasÄą durumunda, yukarÄą hareketin gßçlenebileceÄini, bu seviye yukarÄą kÄąrÄąlmadÄąkça endeksin kararsÄąz ve yatay dalgalÄą bir seyir izleyeceÄini belirtmiĹtim. 117.500 yukarÄą geçildikten sonra dĂźn 118.900 seviyeleri gĂśrĂźldĂź ve bugĂźn endeks 119.000 civarÄąndan açĹlĹŠyaptÄą. Bu yazÄąnÄąn yazÄąldÄąÄÄą sÄąrada, 119.030 civarÄąnda bulunuyor.

Teknik olarak bakÄąldÄąÄÄąnda, TKE gĂśstergesi talebin son ßç gĂźnde gßçlendiÄini gĂśsteriyor ama 120 binin geçilmesi için en azÄąndan 1.5 milyar lot iĹlem miktarÄąna ihtiyaç var. Bu olmadÄąÄÄą sĂźrece saÄlÄąklÄą yeni bir yĂźkseliĹ trendi bekleyemem.

Teknik gĂśstergeler bir miktar da yorgunluk belirtisi verdiÄi için Ăśzellikle endekse yakÄąn hareket eden kaÄÄątlarda alÄąm yapmayÄą riskli buluyorum. EÄer 117.500 geçildiÄinde alÄąm yapan varsa 119.500-120.000 aralÄąÄÄąnda kâr realize ederek bekleyebilir. Fakat, bu Ĺartlar altÄąnda, az Ăśnce yukarÄąda da sĂśylediÄim Ăźzere, ĂśnĂźmĂźzdeki 3-4 ay içinde ABD’de enflasyonun Ăśn plana çĹkmasÄąnÄą beklediÄim için, borsada yatÄąrÄąm yapacak olanlar, kaÄÄąt seçimine odaklanmalÄą ve ĂśnĂźmĂźzdeki 1 yÄąlda gßçlĂź bĂźyĂźme ve kârlÄąlÄąk artÄąĹÄą saÄlayabilecek Ĺirketleri seçmelidir. Bu tĂźr hisseler, endeks aĹaÄÄą gitse de genellikle orta ve uzun vadede endeskten ciddi pozitif ayrÄąĹma saÄlayabilmektedirler.

DOLAR

Dolar/TL son iki aydÄąr genellikle 3.75 ile 3.85 gibi geniĹ bir aralÄąkta dalgalandÄą. Bu kanalÄą aĹaÄÄą kÄąrmasÄąnÄą beklemiyorum. Son 20 gĂźnde simetrik bir ßçgen formasyonu oluĹuyor ama, asÄąl Ăśnemli olan konu, 3.85 seviyesidir. Bu seviyenin Ăźzerinde bir kapanĹŠyeni bir yĂźkseliĹ trendini baĹlatÄąr. Ama bir sĂźre daha 3.75-3.85 kanalÄąnda hareket bekleyebiliriz. Bankalardaki dĂśviz tevdiat hesabÄą her geçen gĂźn artÄąyor ve yerliler alÄąma devam ediyor. Bu arada, yukarÄąda anlattÄąÄÄąm Ĺekilde, dĹŠpiyasalardan içeriye para giriĹi devam ediyor (YabancÄąlar hisse ve tahvil alÄąyorlar) ve yerliler alÄąm yapsa bile, gelen para bu alÄąmlarÄą karĹÄąlÄąyor. Sorun Ĺu ki; yarÄąn bir gĂźn borsamÄąza ve tahvillere giren para aniden çĹkmaya baĹlarsa ciddi hasar bÄąrakÄąr. Bunu geçmiĹte defalarca gĂśrdĂźk. Para gelirken yavaĹ yavaĹ gelir ama, çĹkarken çok hÄązlÄą çĹkabilir. Ä°Ĺte bu yĂźzden, dolar/TL kuru uzun zaman baskÄąlanmĹŠve sÄąkÄąĹÄąk seyir izleyebilir ama bir bakarsÄąnÄąz 1 haftada beklenmedik seviyelere ulaĹabilir. Bunun ne zaman ve nasÄąl olacaÄÄąnÄą bilmek mĂźmkĂźn olmaz. DamarÄą tÄąkalÄą birinin ne zaman kriz geçireceÄini tahmin edemezsiniz. 2 yÄąl birĹey olmayabilir veya 2 gĂźn sonra kriz geçirebilir. YatÄąrÄąmcÄąlar bu tĂźr risklerin farkÄąnda olarak her zaman, portfĂśy çeĹitlendirmesi yapmalÄą ve kafalarÄąnda kurduklarÄą tek bir tane senaryoya gĂśre yatÄąrÄąm yapmamalÄądÄąrlar. Ama beynimiz maalesef bĂśyle saÄlÄąklÄą yaklaĹÄąmlarda bulunmamÄązÄą engeller. Hele ki fiyatlarÄą sĂźrekli izliyorsak bunu yapmak imkansÄąz hale gelir.

Herkese bol kazançlĹ bir gßn olmasĹnĹ dilerim.

Hocam her zamanki saÄlÄąklÄą, temkinli analize eklenebilir bir Ĺey yok TeĹekkĂźrler.