Bu sabah tan itibaren Borsa Ä°stanbulâda BISTECH sistemi adÄą verilen sistem devreye sokuluyor. Bu konuda Borsa Ä°stanbul web sitesinde bu sistemin neler getireceÄi ĹĂśyle açĹklandÄą;

BISTECH Teknoloji DĂśnĂźĹĂźmĂź Ä°le Sermaye PiyasalarÄąnda Ne DeÄiĹecek?

- 1993 yÄąlÄąnda devreye alÄąnan 22 yÄąllÄąk Pay PiyasasÄą iĹlem sistemi uygulamalarÄą, tĂźm ekosistemiyle birlikte yenileniyor.

- BISTECH Teknoloji DĂśnĂźĹĂźmĂź ile temel olarak dĂźnyanÄąn her yerinden Borsa Ä°stanbulâa eriĹim saÄlanÄąyor.

- BorsacÄąlÄąk alanÄąnda artÄąk TĂźrkiye Sermaye PiyasalarÄą, dĂźnya ile aynÄą dili konuĹabilecek konuma ulaĹÄąyor.

- BISTECH Teknoloji DĂśnĂźĹĂźmĂź ile Borsa Ä°stanbulâun global bir oyuncu olmasÄą için Ăśnemli bir adÄąm daha atÄąlmĹŠoluyor.

- DĂźnya standartlarÄąnda inĹa edilen Borsaâdaki yeni veri merkezi ile yerli ve yabancÄą Ăźyelere eĹ yerleĹim hizmetleri sunulmaya baĹlanarak; algoritmik iĹlem ve HFT gibi daha hÄązlÄą iĹlem yapÄąlabilmesinin yanÄą sÄąra farklÄą mesafelerdeki Ăźyelerin iĹlem sistemine benzer sĂźrelerde eriĹebilmelerine olanak saÄlanÄąyor.

- SÄąnÄąrlÄą sayÄąda emir iletimi yerine sÄąnÄąrsÄąz emrin kuyruÄa girerek iĹleneceÄi bir yapÄąya geçiliyor.

- Takasbank ile birlikte ortak alt yapÄą kullanÄąlmaya baĹlanÄąyor. Yeni ĂźrĂźnlerin ve pazarlarÄąn oluĹturulmasÄą kolaylaĹÄąyor.

- BISTECH Teknoloji DĂśnĂźĹĂźmĂźnĂźn baĹarÄąyla sonlandÄąrÄąlmasÄąnÄąn ardÄąndan tek platformda 4 piyasada iĹlem yapabilme yeteneÄi kazanÄąlmĹŠolacak.

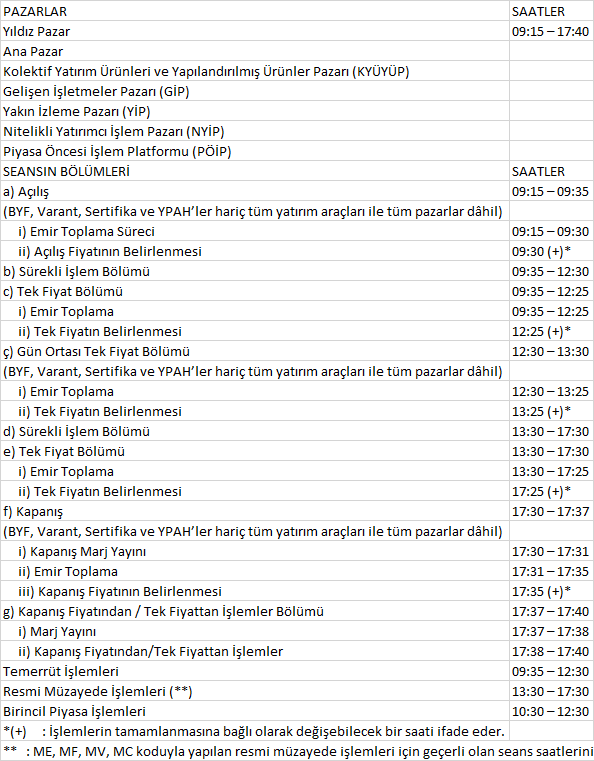

Borsada Ä°Ĺlem Saatleri

AĹaÄÄądaki bĂślĂźm aÄÄąrlÄąklÄą olarak Tacirler Menkul DeÄerlerâin HazÄąrladÄąÄÄą bilgilendirme dokĂźmanÄąndan alÄąnmĹŠve bazÄą eklemeler yapÄąlmÄąĹtÄąr.

(https://tacirler.com.tr/pdfs/BISTECH.Web.Duyurusu.pdf )

Emirler borsaya hangi yollarla iletilebilir?

Emirler borsaya Broker Ăźzerinden ya da Online iĹlemler, Matriks E-Broker, Matriks Trader,

Matriks Mobile, Foreks FXTrader ve Foreks Mobile uygulamalarÄą ile iletilebilir.

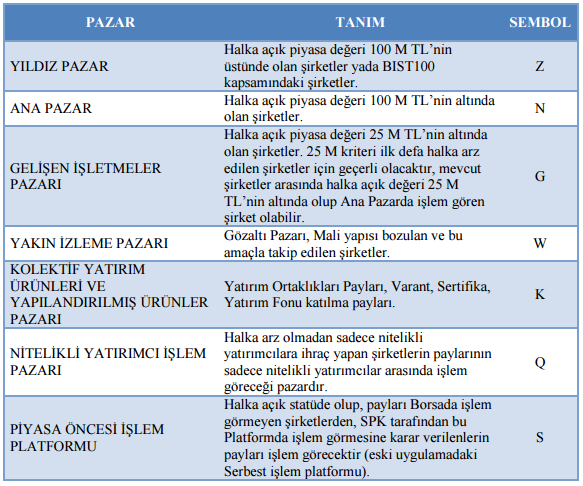

Pay PiyasasÄąnda hangi Pazarlar yer almaktadÄąr?

YÄąldÄąz Pazar (Z): Halka açĹk kÄąsmÄąn Piyasa DeÄeri 100.000.000 TL Ăźzerindeki BÄ°ST100 PaylarÄąnÄąn

dahil olduÄu PazardÄąr.

Ana Pazar (N): Halka açĹk kÄąsmÄąn Piyasa DeÄeri 100.000.000 TL altÄąndaki PaylarÄąn dahil olduÄu

PazardÄąr.

GeliĹen Ä°Ĺletmeler PazarÄą (G): Halka açĹk kÄąsmÄąnÄąn Piyasa DeÄeri 25.000.000 TL altÄąndaki

PaylarÄąn dahil olduÄu PazardÄąr. Bu kriter ilk defa Halka Arz edilen Paylar için geçerli olacaktÄąr.

YakĹn İzleme PazarĹ (W): GÜzaltĹ PazarĹnĹn yerine getirilen, mali yapĹsĹ bozulan ve bu amaçla

takip edilen PaylarÄąn bulunduÄu PazardÄąr.

Kolektif YatÄąrÄąm ĂrĂźnleri ve YapÄąlandÄąrÄąlmĹŠĂrĂźnler PazarÄą (K): YatÄąrÄąm OrtaklÄąklarÄą PaylarÄą,

Borsa YatÄąrÄąm FonlarÄą, YatÄąrÄąm FonlarÄą, Varant ve SertifikalarÄąn dahil olduÄu PazardÄąr.

Nitelikli YatÄąrÄąmcÄą Ä°Ĺlem PazarÄą (Q): Halka Arz olmadan sadece nitelikli yatÄąrÄąmcÄąlara ihraç

yapÄąlan PaylarÄąn sadece nitelikli yatÄąrÄąmcÄąlar arasÄąnda iĹlem gĂśreceÄi PazardÄąr.

Piyasa Ăncesi Ä°Ĺlem Platformu (S): Serbest Ä°Ĺlem Platformu (SÄ°P) yerine getirilen, halka açĹk

statĂźde olup da SPK tarafÄąndan Borsada iĹlem gĂśrmesine karar verilen PaylarÄąn dahil olduÄu

PazardÄąr

Pay PiyasasÄąnda Seans uygulamasÄą nasÄąl olacaktÄąr?

Yeni sistemde TEK SEANS uygulamasÄąna geçilecektir. GĂźn ortasÄąnda 12:30 â 13:30 saatleri arasÄąnda tĂźm piyasada sadece Tek Fiyat Ä°Ĺlem YĂśntemi uygulanacaktÄąr.

Pay PiyasasĹnda AçĹlĹŠFiyatĹ nedir?

AçĹlĹŠSeansÄą, KapanĹŠSeansÄą ve tĂźm Tek Fiyat Ä°Ĺlem YĂśntemi uygulamalarÄąnda geçerlidir. En çok iĹlem miktarÄąnÄąn gerçekleĹmesinin saÄlandÄąÄÄą fiyat AĂILIĹ FÄ°YATIâdÄąr. Limit Emirler, Piyasa Emirler, Piyasadan Limite Emirler, KalanÄą Ä°ptal Et (KÄ°E) Emirler, Rezerv Emirler (Iceberg) ve kotasyonlar hesaplamaya dahil edilir. KĂźsurat, Hepsi ya da Hiçbiri, GerçekleĹmezse Ä°ptal Et, GĂśsterge emirler, Dengeleyici Emirler, TetiklenmemiĹ Stop ve Stop Order Emirler hesaplamaya dahil edilmez.

Baz fiyat nedir, nasÄąl hesaplanÄąr?

Bir Ăśnceki seansÄąn (gĂźnĂźn) KapanĹŠFiyatÄą Baz Fiyat olacaktÄąr. AçĹlĹŠseansÄąndaki fiyat Baz Fiyat deÄildir. Varant ve Sertifikalarda Baz Fiyat uygulanmaz.

Fiyat gĂśsterimi nasÄąl olacaktÄąr?

KuruĹ alanÄą 3 karakter oluyor. (ĂrneÄin 1.210)

Fiyat marjÄą ne kadardÄąr?

Taban ve Tavan limitleri belirlenirken Baz Fiyata uygulanacak marjlar; Paylar ve BYFâler için 20% , Rßçhan HaklarÄą ve ISKUR.E için 50% olacaktÄąr. Varant ve Sertifikalar için Serbest Marj uygulanÄąr. Fiyat Limitlerindeki yuvarlama içe doÄru yapÄąlacaktÄąr. (Taban Fiyat için YukarÄą; Tavan Fiyat için AĹaÄÄą) KapanĹŠSeansÄąndaki marj için, Son iĹlem fiyatÄąna Âą3% limit uygulanÄąr.

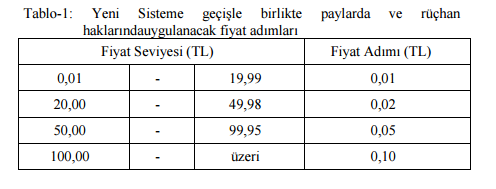

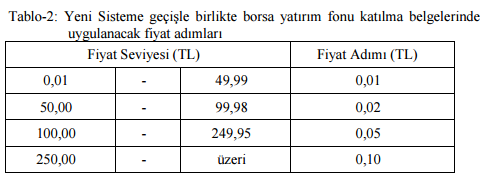

Fiyat AdĹmĹ uygulamasĹ nasĹl olacaktĹr?

Pay PiyasasÄąnda Emir tĂźrleri nelerdir?

Limit: Mevcut sistemde en fazla kullanĹlan emir tßrßdßr. Gßnlßk, İptale Kadar Geçerli (İKG),

KalanÄą Ä°ptal Et (KÄ°E), GerçekleĹmezse Ä°ptal Et (GÄ°E) ve Tarihli tĂźrleriyle kullanÄąlabilir.

Piyasa: Fiyat olmaksÄązÄąn sadece miktar girilerek, en iyi fiyattan baĹlanarak emrin tamamen gerçekleĹene kadarki fiyatlardan iĹleme dĂśndĂźÄĂź emir tĂźrĂźdĂźr. GĂźnlĂźk, KalanÄą Ä°ptal Et (KÄ°E) ve GerçekleĹmezse Ä°ptal Et (GÄ°E) tĂźrleriyle girilebilir. EĹleĹecek hiçbir emir yoksa emir otomatik olarak iptal olur. Tek fiyat yĂśnteminde girilen Piyasa Emirlerinin Limit FiyatlÄą emirlere gĂśre fiyat ĂśnceliÄi vardÄąr.

Piyasadan Limite: Fiyat olmaksÄązÄąn gĂśnderilen ve aktif fiyata limit emir gĂśndermekle eĹdeÄer olan emir tĂźrĂźdĂźr. GĂźnlĂźk, KalanÄą Ä°ptal Et (KÄ°E), GerçekleĹmezse Ä°ptal Et (GÄ°E) ve Tarihli tĂźrĂźyle kullanÄąlabilir. Tek Fiyat YĂśnteminde emir toplama aĹamasÄąnda girilip eĹleĹmede iĹleme dĂśnĂźĹmeyen kÄąsÄąmlarÄą bir sonraki seansa aktarÄąlÄąr.

Dengeleyici (Imbalance): Tek Fiyat YĂśntemiyle eĹleĹmeden kalan emirler ile iĹlem yapmak için kullanÄąlacak emir tĂźrĂźdĂźr. Dengeleyici emirlerin eĹleĹmeyen kÄąsÄąmlarÄą iptal edilir. AçĹlĹŠFiyatlÄą Emir (AFE) â KapanĹŠFiyatlÄą Emir (KAFE) yerine kullanÄąlacaktÄąr.

Ăzel Ä°Ĺlem Bildirimi: Mevcut sistemdeki Ăzel Emir ve Toptan SatĹŠİĹlemlerinin yerini alacaktÄąr. Ä°lgili PayâÄąn fiyat limitlerinde dahilinde gerçekleĹtirilebilir. 3.000.000 TL ve Ăźzerindeki iĹlemler için kullanÄąlabilir.

Kotasyon: Piyasa YapÄącÄąlarÄąn girdiÄi emir tĂźrĂźdĂźr.

Pay PiyasasÄąnda kullanÄąmÄąna ileride baĹlanacak Emir tĂźrleri hangileridir?

KoĹullu Emirler (Hepsi ya da Hiçbiri; GerçekleĹmezse Ä°ptal Et â GÄ°E; Durdurma Emirleri â Stop Orders; AçĹlĹŠ/ KapanĹŠEmirleri; KÄąsmi GĂśrĂźnme KoĹullu Emirler â Iceberg Orders), Orta-Nokta (Mid-Point) Emirler ve AÄÄąrlÄąklÄą Ortalama FiyatlÄą (AOF â TAR) emirlerinin kullanÄąmÄąna ileride baĹlanacaktÄąr.

Pay PiyasasÄąnda emir sĂźreleri nasÄąl olacaktÄąr?

GĂźnlĂźk emirlerin yanÄą sÄąra 30 gĂźne kadar geçerli â ileride 255 gĂźne kadar â Tarihli Emirler ile Ä°ptale Kadar Geçerli (Ä°KG) emirler ile verilebilecek emir sĂźreleri artmĹŠolacaktÄąr. GĂźnlĂźk bir emirin Tarihli bir emire dĂśnĂźĹtĂźrĂźlmesi mĂźmkĂźn olacaktÄąr.

Pay PiyasasÄąnda Tarihli Emir verilebilecek mi?

BaĹlangĹçta sadece Birincil Piyasa iĹlemlerinde kullanÄąlacaktÄąr.

Emir giriĹlerinde Lot ve tutar sÄąnÄąrÄą olacak mÄą?

10 Milyon Lot Ăźzerindeki emir direkt iptal olacaktÄąr.

Bir emir en fazla 3 Milyon TL bĂźyĂźklĂźÄĂźnde olabilir. (ĂrneÄin 7 Milyon TLâlik bir emir 3 + 3 + 1 Ĺeklinde ßç adet emir olarak sisteme iletilir)

Emir bĂślme yapÄąlabilecek mi?

Emir BĂślme yapÄąlamayacaktÄąr.

Emir fiyat ve miktar dĂźzeltme yapÄąlabilecek mi?

Fiyat ve miktarda dĂźzeltme yapÄąlabilecektir.

Emir ĂnceliÄi nasÄąl uygulanacaktÄąr?

Miktar azaltÄąldÄąÄÄąnda ve sĂźre kÄąsaltÄąldÄąÄÄąnda Ăśncelik korunur. Miktar artÄąrÄąldÄąÄÄąnda, emir bilgileri deÄiĹtirildiÄinde, sĂźre uzatÄąldÄąÄÄąnda ve fiyat kĂśtĂźleĹtirildiÄinde Ăśncelik kaybolur. AçĹlÄąĹ/KapanĹŠya da Tek Fiyat BĂślĂźmĂźnde KÄ°E Emir, Tarihli ya da GĂźnlĂźk emire ve ya Tarihli ya da GĂźnlĂźk Emir, KÄ°E emire dĂśnĂźĹtĂźrĂźlebilir, fakat Ăśncelik kaybolur.

Emir iptali uygulamasÄą nasÄąl olacaktÄąr?

Emir istendiÄi takdirde iptal edilebilecektir.

KĂźsurat (LotaltÄą) iĹlemleri yapÄąlabilecek mi?

BaĹlangĹçta devreye alÄąnmayacaktÄąr. AyrÄą bir iĹlem sÄąrasÄąnda, aynÄą paya ait en son iĹlem fiyatÄą baz alÄąnacaktÄąr.

Otomatik Seans Durdurma (Devre Kesiciler) uygulamasÄą nasÄąl olacaktÄąr?

SĂźrekli iĹlem bĂślĂźmĂźnde fiyat deÄiĹiminin eĹik deÄeri aĹmasÄą durumunda iĹlemlerin geçici sĂźre durdurulmasÄą ile emir toplama aĹamasÄąna alÄąnmasÄą durumudur.  Devre Kesici referans fiyatÄą, tek fiyat yĂśntemiyle (AçĹlÄąĹ, GĂźn OrtasÄą AçĹlÄąĹ, Tekil AçĹlÄąĹ) belirlenen son fiyattÄąr.  Devre Kesici referans fiyatÄąna Âą10% marj uygulanÄąr. Marj limitindeki emir gerçekleĹmez, iptal edilir ve Devre Kesici çalÄąĹÄąr.  Pay sÄąrasÄąnda 5 dakika emir toplama aĹamasÄąna geçilir, ardÄąndan normal iĹlemlere dĂśnĂźlĂźr. GĂźn ortasÄą açĹlĹŠseansÄą veya kapanĹŠseansÄąnÄąn baĹlamasÄąna 10 dakika kala (12:20 â 12:30 veya 17:20 â 17:30) devre kesici çalÄąĹÄąrsa, emir toplama 10 dakikaya çĹkarÄąlÄąr, gĂźn ortasÄą açĹlĹŠseansÄąna veya kapanĹŠseansÄąna dahil olur. Devre kesici uygulanan Payâa baÄlÄą Rßçhan HaklarÄą, Varant, TemerrĂźt gibi sÄąralar kesintiye uÄramadan iĹlemlerine devam ederler.  Gerekli gĂśrĂźlmesi halinde tetikleme oranlarÄą 2 katÄąna kadar yĂźkseltilebilir.

OLFE â OLDE emirleri kullanÄąlabilecek mi?

Yeni sistemde OLFE (Ăzel Limit FiyatlÄą Emir) ve OLDE (Ăzel Limit DeÄerli Emir) emir tĂźrleri kullanÄąmdan kaldÄąrÄąlacaktÄąr.

Orta-Nokta (Mid-Point) emirleri nedir?

AyrÄą ve kapalÄą emir defterinde, bĂźyĂźk miktarlÄą emirlerin daha dĂźĹĂźk maliyetle, (En iyi alĹŠfiyatÄą+En Ä°yi satĹŠfiyatÄą)/2  fiyatÄąndan kendi aralarÄąnda eĹleĹmesine imkan saÄlayan bir emir tĂźrĂźdĂźr. Emirler en az 1.000.000 TL, en fazla 30.000.000 Tl bĂźyĂźklĂźÄĂźnde olabilir. Sadece seanslÄąk olarak girilebilir.  Ĺimdilik uygulanmayacak fakat daha sonra devreye alÄąnacaktÄąr.

Borsa ve Takasbank iletiĹimi nasÄąl saÄlanacaktÄąr?

Birincil Veri Merkezi Projesi kapsamÄąnda Tek Hat Ăźzerinden iletiĹim saÄlanacaktÄąr.

Pay PiyasasÄąndaki iĹlemlerin TakasÄą ne zaman gerçekleĹtirilecektir?

Pay PiyasasÄąnda T+2 kuralÄą aynen uygulanmaya devam edecektir.

Veri DaÄÄątÄąm sistemlerinde bir deÄiĹiklik olacak mÄądÄąr?

Veri yayÄąn altyapÄąsÄąnÄąn TIP protokolĂźne geçiĹiyle birlikte daha hÄązlÄą bir iletiĹim saÄlanacak olup, mevcut veri daÄÄątÄąm kanallarÄąndan (Matriks, Foreks vs) piyasanÄąn izlenebilmesine devam edilecektir.

Pay PiyasasÄąnda AlÄącÄą â SatÄącÄą kurumlar gĂśrĂźlebilecek mi?

Pay PiyasasÄąnda mevcut durumdaki uygulama devam edecektir. AlÄącÄą â SatÄącÄą Kurum bilgileri gĂźn sonunda yayÄąnlanacaktÄąr.

DÄ°KKAT!: Ăok daha ayrÄąntÄąlÄą bilgileri gĂśrmek için burayÄą tÄąklayÄąnÄąz.Â

BORSA’YA ETKÄ°SÄ°

Bu hafta borsaya iliĹkin olarak en Ăśnemli konu BISTECH adÄą verilen yeni uygulamalarÄąn etkisi ve ĹaĹkÄąnlÄąÄÄą olacaktÄąr. YukarÄądaki bĂślĂźmde bunlarÄą anlattÄąm. Fiyat adÄąmlarÄą oldukça dĂźĹĂźrĂźldĂź. ĂrneÄin 19.99 TLâye kadar fiyat adÄąmlarÄą 1 kuruĹ olacak. Yani bir hisse 18.75-18.76 fiyatlarÄąndan iĹlem gĂśrebilecek. Daha Ăśnce 18.75-18.80 adÄąmlarÄą vardÄą. Yani o fiyat seviyelerinde adÄąm 5 kuruĹtu ve Ĺu an bu adÄąm 1 kuruĹa dĂźĹĂźyor. Bunun ne tĂźr etkisi olacak? Diye soranlar var. ArtÄąk hisseler çok fazla yĂźkseliĹ yapamayacak mÄą? diye de soruluyor.

Bu konuda ilk birkaç gĂźn etki olabilir ama, izleyen zamanlarda insanlar yeni duruma alÄąĹÄąnca fiyatlarÄąn gĂźnlĂźk dalgalanma marjlarÄąnda çok bĂźyĂźk bir deÄiĹiklik olacaÄÄąnÄą zannetmiyorum. Ĺunu da belirteyim ki; fiyat seviyesi ne kadar aĹaÄÄąda olursa hissenin atacaÄÄą adÄąm o kadar yavaĹ olacaktÄąr. Ărnek vermek gerekirse; fiyatÄą 2.00 TL olan (bundan sonra 2.000 olarak gĂśreceÄiz) 2.05âe mi daha kolay gider yoksa fiyatÄą 17.00 Tl olan hisse mi 17.05âe daha kolay gider?

Cevap 17.00 TL olan 17.05âe daha kolay gider. ĂĂźnkĂź bir 2 TL olan hissenin 2.05âe gitmesi yĂźzde 2.5 getiri olurken, 17 TL olan hissenin 17.05âe gitmesi durumunda getiri sadece yĂźzde 0.5âin (yarÄąmÄąn) altÄąndadÄąr. 2 TL 2.05 olunca yatÄąrÄąmcÄą satmak isteyecektir çßnkĂź yĂźzde 2.5 iyi bir getiridir. NasÄąl ki 1 TLâNin altÄąndaki kaÄÄątlarda kademeler kolay kolay aĹÄąlmÄąyorsa fiyat kßçßldĂźkçe kaÄÄądÄąn hareket aralÄąÄÄą kßçßlecektir. Bu da doÄal bir durumdur.

Bu hafta borsada yeni bir Pazar oluyor ve BIST yÄąldÄąz endeksi de hesaplanmaya baĹlayacak. Fiili dolaĹÄąmdaki payÄąnÄąn deÄeri 100 milyon TLâden fazla olan hisseler yÄąldÄąz Pazarâda yer alacaklar.

Borsa haftaya 75.638 seviyesinden baĹlÄąyor. Borsa ile ilgili yorum ve analizimi vbugĂźn saat 13:00âde bu siteden  okuyabilirsiniz. Fakat kÄąsaca belirtmek gerekirse BIST-100 endeksi dip arayÄąĹÄą içinde bulunuyor ve bu arayĹŠbu hafta içinde de devam edebilir. Endeksin 1 hafta içinde 77 bini yukarÄą geçmesini bekliyorum.