Gßniçi kĹsa yorumlarĹm için Twitter Adresim: @uzeyir_dogan

Sonunda Yunanistan piyasalarÄą batÄąracak!!!

En kÜtß çeyrek geride kaldĹ:

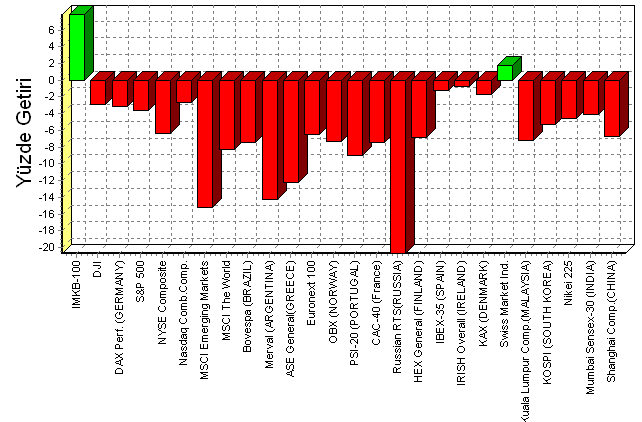

KĂźresel ekonomide toparlanma beklentileri her geçen gĂźn zayÄąflarken, AB tarafÄąnda da Yunanistan sorununa çÜzĂźm Ăźretilemiyor. AlÄąnan tĂźm Ăśnlemlere raÄmen geliĹmiĹ ekonomilerin resesyon sÄąnÄąrÄąnda geziyor olmasÄą ve hatta bazÄą analistlere gĂśre resesyonda olmalarÄą varlÄąk fiyatlarÄąnÄą da aĹaÄÄąya çekiyor. DiÄer taraftan kangren haline gelen Yunanistan konusunda çÜzĂźm Ăźretmek yerine daha fazla sorun Ăźreten AvrupalÄą liderlerin basiretsiz tutumu borç krizinin yayÄąlmasÄą korkularÄąnÄą arttÄąrÄąyor. TĂźm bu geliĹmeler borsalardaki satÄąĹlarÄąn EylĂźl ayÄąnda da devam etmesine neden oldu. Gelen bu son satÄąĹlarla birlikte dĂźnya borsalarÄąnda 2009âdan bu yana en kĂśtĂź çeyrek yaĹandÄą. AĹaÄÄądaki tabloda seçilmiĹ endekslerin EylĂźl ayÄą performanslarÄą gĂśrĂźlĂźyor.

Kaynak: Matriks

İMKB pozitif ayrÄąĹmaya devam edebilir:

YukarÄądaki tabloda da gĂśrĂźldĂźÄĂź gibi Ä°MKB geçtiÄimiz ay yurtdÄąĹÄą piyasalardan bariz bir Ĺekilde pozitif yĂśnde ayrÄąĹtÄą. Bu hareketin arkasÄąnda kredi notu artÄąĹÄą beklentisi bulunuyor. Ănceki hafta S&Pânin yerel para cinsinden kredi notumuzu yatÄąrÄąm yapÄąlabilir Ăźlke seviyesine çekmesi kÄąsa bir sĂźre sonra yabancÄą para cinsinden not artÄąĹÄąnÄąn da geleceÄi beklentilerini arttÄąrdÄą. Bu beklenti ile Ä°MKBânin ĂśnĂźmĂźzdeki gĂźnlerde pozitif ayrÄąĹmasÄąnÄą sĂźrdĂźrmesi beklenebilir. Fakat bu durum Ä°MKB, yurtdÄąĹÄąndaki tĂźm geliĹmelere raÄmen pozitif getiriler sunmaya devam edebilir olarak yorumlanmamalÄądÄąr. KĂźresel Ăślçekte yeni bir Ĺok yaĹanmasÄą hem not artÄąrÄąmÄąnÄąn gecikmesine hem de Ä°MKBânin sert satÄąĹlar yemesine sebep olabilir. Bu nedenle Ä°MKB için pozitif senaryolar Ăźretsek de yurtdÄąĹÄą kaynaklÄą olumsuzluklarÄą gĂśzardÄą etmemek gerektiÄini dĂźĹĂźnĂźyoruz.

Piyasalar YunanistanâÄą batÄąramazsa, Yunanistan piyasalarÄą batÄąracak:

Euro BĂślgesiânin kangren olan parçasÄą YunanistanâÄąn yarattÄąÄÄą sorun her geçen gĂźn bĂźyĂźyor. Zorunlu temerrĂźt, gĂśnĂźllĂź temerrĂźt, kontrollĂź temerrĂźt, ateĹ kalkanÄą, Avrupa istikrar fonu gibi her geçen gĂźn yeni bir çÜzĂźm senaryosunun ĂźretildiÄi Yunanistan konusunda gĂźnĂź kurtaracak, kÄąsa vadeli borçlarÄą çevirecek kadar kredi dilimi saÄlanmasÄą haricinde bir karar gĂśremedik. Bu durumun sĂźrdĂźrĂźlebilir olmadÄąÄÄąnÄą ve piyasalarÄąn sabrÄąnÄąn bir gĂźn biteceÄini ĂśngĂśrmek için kâhin olmaya gerek yok diye dĂźĹĂźnĂźyoruz. Bununla birlikte ABânin Yunanistan konusundaki bu gevĹek tutumunun arkasÄąnda nasÄąl bir dĂźĹĂźnce yapÄąsÄą olduÄunu anlayabilmiĹ deÄiliz. Piyasalar Ăśnceki haftalarda YunanistanâÄąn iflasÄąnÄą fiyatlara yansÄątma eÄilimi sergilerken umutlarÄąn yeniden yeĹertilmeye çalÄąĹÄąlmasÄą çok tehlikeli bir sĂźreci beraberinde getirebilir. Her ne kadar piyasalar Ĺuan için YunanistanâÄąn kontrollĂź bir Ĺekilde iflasÄąna hazÄąr gibi gĂśrĂźnse de sĂźrecin uzamasÄą Yunanistan ile birlikte piyasalarÄą da iflas ettirebilir. Haftasonu Yunanistanâdan yine hoĹ olmayan haberler gelmeye devam etti. 2011 için planlanan bĂźtçe açĹÄÄą hedefinin tutturulamayacaÄÄą anlaĹÄąlan Yunanistan için bir sĂźreliÄine Euroâdan çĹkarÄąlmasÄą gibi çÜzĂźm Ăśnerileri de gĂźndemde. Bu hafta yine Yunanistan gĂźndemini takip edecek olmakla birlikte, en yĂźksek beklentilerin olduÄu geçtiÄimiz hafta somut bir adÄąm atÄąlmamĹŠolmasÄą umutlarÄąmÄązÄą iyice azalttÄą. Ăzetle bu hafta da ana gĂźndemimizden biri kĂźresel ekonomideki resesyon endiĹeleriyle birlikte Yunanistan. Hafta içinde bu konuda olabilecek geliĹmeleri yer yer deÄerlendireceÄiz.

Avrupa Merkez BankasÄą faiz indirimi yapmak zorunda AMAâŚ:

Bu hafta Ăśnemli gĂźndem maddelerinden biri de Avrupa Merkez BankasÄąânÄąn (AMB) PerĹembe gĂźnĂź yapacaÄÄą toplantÄą. GeçtiÄimiz aydan itibaren AMBâden yeterli bir oranda faiz indirimi gelmesi piyasalarda ciddi bir rahatlama saÄlayabilir gĂśrĂźĹĂźnĂź savunuyoruz. Ălkelerin borçlanma maliyetlerini aĹaÄÄąya çekecek bu yĂśnde bir adÄąm, ki bizce minimum 50 baz puan olmalÄą, borsalarda mali sektĂśr ĂśncĂźlĂźÄĂźnde ciddi bir ralli yaĹanmasÄąna neden olabilir. Fakat geçtiÄimiz haftaya kadar bu adÄąmÄą gßçlĂź bir olasÄąlÄąk olarak gĂśrsek de, açĹklanan son enflasyon rakamlarÄąnÄąn ardÄąndan AMBânin bu yĂśnde bir adÄąm atma olasÄąlÄąÄÄą bizce dĂźĹtĂź. Bu nedenle Ĺuana kadar enflasyon konusundaki Ĺahin tutumunu bildiÄimiz AMBâden faiz indirimi kararÄą gelmesi bizler için sĂźrpriz olacaktÄąr. Fakat 25 baz puan dahi olsa bir faiz indirimi gelmesi borsalara olumlu yansÄąyacaktÄąr.

ABDâde seyir verilere baÄlÄą:Â

AvrupaânÄąn ve JaponyaânÄąn resesyona girdiÄi neredeyse kesinken kĂźresel ekonominin bĂźyĂźmesini devam ettirebilmesi ABDâdeki bĂźyĂźmenin devam etmesine baÄlÄą. Gelen son veriler ABDâde ekonomik bĂźyĂźmenin yavaĹladÄąÄÄąna iĹaret etse de henĂźz resesyondan bahsetmek için erken. Bu nedenle açĹklanacak veriler Ăśnemli. Bu hafta açĹklanacak imalat verileri ve iĹsizlik oranÄą ve istihdam rakamÄą piyasalarda sert hareketlere neden olabilecek Ăśnemli veriler. Veriler Ăśncesi ve sonrasÄą olabilecek sert hareketlere dikkat.

İç gßndem siyaset:

Meclisin açĹlmasÄąyla birlikte, içeride siyasetin etkisi daha fazla hissedilmeye baĹlanacak. Acil gĂźndem sÄąnÄąr Ăśtesi tezkeresi ve anayasa deÄiĹikliÄi. BDPâli vekillerin meclise girmesi, tezkerenin geçmesinin neredeyse kesin olmasÄą, Anayasa konusunda Ĺuana kadar BDP hariç (henĂźz gĂśrĂźĹĂźlmedi) diÄer partilerin komisyona Ăźye vereceklerini açĹklamasÄą olumlu geliĹmeler. Fakat Anayasa konusunda partilerin farklÄą beklentilerinin olduÄunu biliyoruz. Bu da bu konuda sĂźrecin baĹladÄąÄÄą kadar pozitif devam etme olasÄąlÄąÄÄąnÄą azaltÄąyor. YakÄąn zamanda bu konudaki gerginlikleri gĂśrmeye baĹlayacaÄÄąmÄązÄą dĂźĹĂźnĂźyoruz. Bu konudaki geliĹmeleri ĂśnĂźmĂźzdeki haftalarda daha yakÄąndan takip edecek olmakla birlikte, Ĺimdilik çok kÄąsa vadede siyasetin piyasalar Ăźzerinde olumsuz etkisi olmasÄąnÄą beklemiyoruz.

Bu hafta açĹklanacak verilerden Ăśn plana çĹkanlar:Â

03 Ekim 2011 Pazartesi:

â˘Â         14:00 â ABD FED Ăyesi Fisher KonuĹma Yapacak

â˘Â         17:00 â ABD AÄustos AyÄą Ä°nĹaat HarcamalarÄą

â˘Â         17:00 â ABD EylĂźl AyÄą ISM Ä°malat Endeksi

â˘Â         18:00 â Euro BĂślgesi Maliye BakanlarÄą LĂźksemburgâda Toplanacak

â˘Â         20:00 â ABD FED Ăyesi Fisher KonuĹma Yapacak

04 Ekim 2011 SalÄą:

â˘Â         12:00 â Euro BĂślgesi AÄustos AyÄą ĂFE

â˘Â         17:00 â ABD FED BaĹkanÄą Bernanke KonuĹma Yapacak

â˘Â         17:00 â ABD AÄustos AyÄą Fabrika SipariĹleri

05 Ekim 2011 ĂarĹamba:Â

â˘Â         11:30 â Ä°ngiltere 2. Ăeyrek Nihai GSYH

â˘Â         12:00 â Euro BĂślgesi AÄustos AyÄą Perakende SatÄąĹlar

â˘Â         15:15 â ABD EylĂźl AyÄą ADP Ăzel SektĂśr Ä°stihdam DeÄiĹimi

â˘Â         17:00 â ABD EylĂźl AyĹ ISM Hizmet Endeksi

06 Ekim 2011 PerĹembe:Â

â˘Â         11:30 â Ä°spanya 2014 Vadeli Tahvil Ä°hraç Edecek

â˘Â         13:00 â Almanya AÄustos AyÄą Fabrika SipariĹleri

â˘Â         14:00 â Ä°ngiltere Merkez BankasÄą Faiz OranÄą KararÄą

â˘Â         14:45 â AB Merkez BankasÄą Faiz OranÄą KararÄą

â˘Â         15:30 â AB Merkez BankasÄą BaĹkanÄą Trichet KonuĹma Yapacak

â˘Â         15:30 â ABD HaftalÄąk Ä°Ĺsizlik BaĹvurularÄą

07 Ekim 2011 Cuma:

â˘Â         13:00 â Almanya AÄustos AyÄą Sanayi Ăretimi

â˘Â         15:30 â ABD EylĂźl AyÄą TarÄąm DÄąĹÄą Ä°stihdam DeÄiĹimi

â˘Â         15:30 â ABD EylĂźl AyÄą Ăzel SektĂśr Ä°stihdam DeÄiĹimi

â˘Â         15:30 â ABD EylĂźl AyÄą Ä°Ĺsizlik OranÄą

â˘Â         17:00 â ABD AÄustos AyÄą Toptan SatĹŠStoklarÄą

Ä°MKB 30 TEKNÄ°K ANALÄ°ZÄ°Â Â Â Â Â Â Â Â Â Â :

Ä°MKB geçtiÄimiz hafta da gßçlĂź gĂśrĂźnĂźmĂźnĂź devam ettirdi. Buna karĹÄąn gĂźniçi volatilite bizler de dahil yatÄąrÄąmcÄąlarÄąn bĂźyĂźk bĂślĂźmĂźnde endiĹe kaynaÄÄą oldu. Ana resimde yukarÄą hareket potansiyeli taĹÄąyan Ä°MKBâde alÄąmlar bizde daha çok kÄąsa vadeli trade amaçlÄą olduÄu izlenimi uyandÄąrdÄą. Bu nedenle geçtiÄimiz hafta Ä°MKB 30âda 72,000 Ăźzerindeki hareketlere temkinli yaklaĹmak durumunda kaldÄąk. Bu hafta Ä°MKB 30âda 72,000 Ăźzerindeki bu hareketin devam etmesi Ăśnceki hafta not artÄąrÄąmÄą ile gĂśrĂźlen 75,000/76,000 aralÄąÄÄąnÄąn yeniden test edilmesini saÄlayabilir. Bu nedenle geçtiÄimiz hafta da gĂźnlĂźk bĂźltenlerde de sÄąkça vurguladÄąÄÄąmÄąz gibi 72,000 Ăźzerinde kalÄąndÄąÄÄą sĂźrece aĹaÄÄą yĂśnlĂź pozisyon bulundurmayÄą doÄru bulmuyoruz. Bununla birlikte yukarÄą yĂśnlĂź pozisyonlarda da temkinli olunmasÄą ve mutlaka stop loss bulundurulmasÄą gerektiÄi kanaatindeyiz. Ä°MKB 30âda 50, 100 ve 200 gĂźnlĂźk basit hareketli ortalamalar sÄąrasÄąyla en gßçlĂź desteÄin oluĹmasÄąnÄą beklediÄimiz 69,000, Ăźzerinde ara direnç/destek konumunda 73,000 ve olasÄą bir yukarÄą yĂśnlĂź harekette hedef olarak gĂśrdĂźÄĂźmĂźz 77,000 civarÄąnda bulunuyor. Bu ßç ortalamanÄąn bu hafta endeksteki hareketlerde takip edilmesi gerektiÄini dĂźĹĂźnĂźyoruz. Endekste geçtiÄimiz hafta yaĹandÄąÄÄą gibi gĂźn içi volatilitenin bu haftaya da taĹÄąnmasÄąnÄą bekliyoruz. Bu nedenle Ăśzellikle VOBâda iĹlem yapanlarÄąn kaldÄąraç oranlarÄąnÄą dĂźĹĂźrerek iĹlem yapmalarÄąnÄąn ve stop loss bulundurmalarÄąnÄąn doÄru olacaÄÄąnÄą dĂźĹĂźnĂźyoruz. AyrÄąca karlÄą pozisyonlarda zaman zaman kar alÄąmÄą yapÄąlarak pozisyonlarÄąn tazelenmesi daha doÄru olacaktÄąr.

USD/TL TEKNİK ANALİZİ    :

Dolar/TL kurunda son dĂśnemdeki harekette TCMBânin ve siyasi iradenin etkin olduÄunu dĂźĹĂźnĂźyoruz. Bu nedenle de ĂśnĂźmĂźzdeki gĂźnlerde buradan gelecek açĹklamalarÄąn kurun seyri açĹsÄąndan Ăśnemli olacaÄÄą kanaatindeyiz. Ăzellikle yurtdÄąĹÄą tarafÄąnda çok marjinal geliĹmeler yaĹanmadÄąÄÄą sĂźrece kur Ăźzerinde bu iradenin baskÄą oluĹturmasÄą muhtemel. YapÄąlan açĹklamalara baktÄąÄÄąmÄązda ise kurun Ĺu anki seviyelerinin bu irade tarafÄąndan kabul edilebilir olduÄunu fakat yeni yukarÄą yĂśnlĂź hareketlerin istenmediÄini gĂśrĂźyoruz. Bu da bugĂźne kadarki harekette mĂźdahalesini yetersiz bulduÄumuz TCMBânin kendi senaryosu dahilinde tutarlÄą bir seyir izlediÄini gĂśsteriyor. Bu doÄrultuda ilerleyen gĂźnlerde kurda olasÄą yukarÄą yĂśnlĂź hareketlerde TCMBânin mĂźdahalelerinin artarak ve çeĹitlenerek devam edeceÄini dĂźĹĂźnĂźyoruz. Bu nedenle yukarÄąda da deÄindiÄimiz gibi kurda global Ăślçekte çok marjinal geliĹmeler yaĹanmadÄąÄÄą sĂźrece Ăźst sÄąnÄąrlara yakÄąn olduÄumuzu dĂźĹĂźnĂźyoruz. Bu kasamda ilk ve en gßçlĂź drenç 1,87 iken, 1,90 psikolojik direnç olabilir ve bu seviyeler test edilebilir. AĹaÄÄąda ise 1,84 kÄąrÄąlmadÄąÄÄą sĂźrece dĂźĹĂźĹler sÄąnÄąrlÄą kalacaktÄąr.

Ăzeyir DOÄAN

Kapital Menkul DeÄerler A.Ĺ.

Tßrev Araçlar Birimi / Uzman

Tel: 0212 330 04 70

Fax: 0212 330 0 369

www.kapitalmenkul.com.tr

[email protected]

UYARI: Burada yer alan yatĹrĹm bilgi, yorum ve tavsiyeleri yatĹrĹm danĹsmanlĹgĹ kapsamĹnda degildir. YatĹrĹm danĹsmanlĹgĹ hizmeti; AracĹ kurumlar, portfÜy yÜnetim sirketleri, mevduat kabul etmeyen bankalar ile mßsteri arasĹnda imzalanacak yatĹrĹm danĹsmanlĹgĹ sÜzlesmesi çerçevesinde sunulmaktadĹr. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanlarĹn kisisel gÜrßslerine dayanmaktadĹr. Bu gÜrßsler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatĹrĹm kararĹ verilmesi beklentilerinize uygun sonuçlar dogurmayabilir.