DĂźn Merkez BankasÄą GLP faizini 75 baz puan artÄąrdÄą.

Bu artÄąrÄąm sonrasÄąnda dolarda ilk anda sert bir aĹaÄÄą hareket oldu ama ardÄąndan ABD dolar endeksinin (DXY) yĂźkseliĹ trendine de uygun olarak dolar yukarÄą yĂśnlĂź hareketine devam ederek 4.11 seviyelerini gĂśrdĂź. faizin artÄąrÄąldÄąÄÄą haber geldiÄi sÄąrada henĂźz borsada ikinci seans iĹlemleri yeni baĹlamÄąĹtÄą ve borsa ilk anda çok hafif bir yukarÄą hareket yaptÄą. TĂźm bunlar olurken aslÄąnda tam da ofisten çĹkÄąp BoÄaziçi Ăniversitesi’nin dĂźzenlediÄi Investimate yarÄąĹmasÄą’nÄąn jĂźri toplantÄąsÄąna katÄąlacaktÄąm. Faiz artÄąĹÄą ve borsa ile ile ilgili olarak kÄąsa bir kaç twit gĂśnderdim. Bunlardan ilkinde MB’nÄąn kÄąsa vadede doÄru olanÄą yaptÄąÄÄąnĹ belirttim (borsa konusuna aĹaÄÄąda dĂśneceÄim).

Bir okuyucum haklÄą olarak “artÄąrmamalÄą diyordunuz” Ĺeklinde cevap atmÄąĹ. HaklÄą olarak diyorum çßnkĂź; en son yaptÄąÄÄąm youtube yayÄąnlarÄąndan birinde bu konuda soru gelmiĹ ve “artÄąrmamalÄą” yorumunu yapmÄąĹtÄąm. Ama burada Ăśnemli ince bir çizgi var. Ănce bunu açĹklayayÄąm (zaten o yayÄąnda da anlatmÄąĹtÄąm); 2012’den beri dĂśviz kurlarÄą sert yukarÄą hareketler yaptÄąÄÄąnda faizleri 3-5 puan arasÄąnda artÄąrdÄąk. Bu durum dĂśviz kurlarÄąnÄą ortalama olarak 1 yÄąllÄąk bir sĂźre için sakinleĹtirdi ama, enflasyon dĂźĹmeyince yeniden yukarÄą yĂśnlĂź baskÄąlar oluĹturdu. Sonra yine 3-5 puan artÄąrdÄąk ve yine ortalama 1 yÄąllÄąk bir sĂźre için dĂśvizi sakinleĹtirdik. EÄer amaç, dĂśvizdeki artÄąĹÄą frenlemek ise, amaca hizmet etmiyor. Sadece geçici iyileĹme getiriyor. Ä°Ĺte bu yĂźzden son faiz kararÄą Ăśncesinde, “MB yine dĂśvizdeki artÄąĹa set çekmek için faiz artÄąĹÄą yapacaksa hiç yapmasÄąn, yapmamalÄą” demiĹ ve gerçek amacÄąn enflasyonu dĂźĹĂźrmek olmasÄą gerektiÄini belirtmiĹtim. Enflasyon ile savaĹa ciddi bir irade ortaya koymadan yapÄąlan faiz artÄąĹlarÄą, kÄąsa vadede rahatlama yarattÄą ama bugĂźne kadar hastalÄąÄÄą ve sorunu çÜzmedi. ĂĂźnkĂź iki Ăśnemli eksiklik vardÄą; birincisi ilacÄąn dozu, ikincisi de faiz ilacÄą yanÄąnda diÄer ilaçlarÄąn da kullanÄąlmasÄą gerekliliÄiydi. Ama biz bugĂźne kadar eksik doz kullanÄąrken, enflasyonu dĂźĹĂźrme hedefine uygun yan ilaçlar vermedik.

Ĺimdi ĹĂśyle dĂźĹĂźnĂźn. VarsayalÄąm ki; dĂźn MB, GLP faizini %17’ye yĂźkseltmiĹ olsaydÄą acaba enflasyonu kalÄącÄą olarak dĂźĹĂźrebilir miydi? Buna “kesin ve kalÄącÄą olarak olarak dĂźĹĂźrĂźrdĂź” Ĺeklinde bir cevap vermek yanlĹŠolur. ĹĂśyle bir mekanizma kÄąsa vadede enflasyonu dĂźĹĂźrĂźr; Faiz sert artÄąrÄąlÄąnca swap maliyetleri nedeniyle dolarda long olmak hiç cazip olmaz ve dolar Ăśnce sert dĂźĹĂźp sonra genel bir dĂźĹߊtrendine girer (BugĂźne kadar hep bĂśyle oldu). Ălkemizdeki Ăźretimin girdilerine baktÄąÄÄąmÄązda ortalama %50-60’Äą dĂśviz bazÄąnda maliyetlerden oluĹuyor. Dolar aĹaÄÄą gidince enflasyon da kÄąsa vadede hÄązla aĹaÄÄą gidebiliyor. Fakat, çok Ăśnemli bir sorun ortaya çĹkÄąyor. DÄąĹa açĹk bir ekonomi olduÄumuz için, faizlerin artÄąrÄąlmĹŠolmasÄą dÄąĹarÄądan gelen portfĂśy yatÄąrÄąmlarÄąnÄąn artmasÄąna neden oluyor. YĂźksek faize gelen bu portfĂśylerin en Ăśnemli ĂśzelliÄi istediÄi zaman kaçĹp gitmesidir. iĹte tam da bu noktada sorun yaĹÄąyoruz. Ălkeye gelen portfĂśy yatÄąrÄąmlarÄą sadece iç ekonomik sebeplerle deÄil, iç ve dĹŠsiyasi sebepler ve diÄer merkez BankalarÄąnÄąn (Ăśrn. FED) kararlarÄą nedeniyle kaçĹp gitmeye baĹladÄąÄÄąnda, dĂśviz kurlarÄąnda yeniden sert yĂźkseliĹler gĂśrebiliyoruz. DolayÄąsÄąyla faizleri artÄąrarak dĂźĹĂźrmeyi baĹardÄąÄÄąnÄąz dĂśviz kurlarÄą bir anda yeniden yĂźkseliĹe geçtiÄinde, enflasyon Ăźzerinde yeniden baskÄą oluĹtururken, beklentilerin de deÄiĹmesine neden oluyor. İĹte bu yĂźzden eÄer faiz artÄąrÄąlÄąrsa, gelen portfĂśy yatÄąrÄąmlarÄąnÄąn da bir Ĺekilde kaçĹp gitmesini engelleyici bir mekanizma gerekiyor. Birçok durumda da kÄąsa vadede enflasyon dĂźĹĂźyor ama bir sĂźre sonra ilacÄąn etkisi geçiyor ve enflasyon yĂźkselmeye baĹladÄąÄÄąnda, portfĂśy yatÄąrÄąmlarÄą kaçmaya baĹlarken, Ăźstelik durumdan kâr etmek için kur Ăźzerinde bilinçli baskÄą oluĹturarak faizlerin daha artÄąrÄąlmasÄą için zorluyorlar.

BugĂźne kadar, yapÄąlan faiz artÄąĹlarÄą toplam talebi baskÄąlayacak gßçte olmadÄą. 2012 yÄąlÄąnda Ali Babacan ve Erdem BaĹçĹ bunu gĂśrdĂźkleri için kredi kartÄą taksitlerini 9’a indirirken, toplam kredilerdeki bĂźyĂźmeyi yavaĹlatÄącÄą Ăśnlemler alarak çok doÄru adÄąmlar attÄąlar ve ilk defa o zaman enflasyonun %5 veya altÄąna dĂźĹeceÄine dair inancÄąm gßçlenmiĹti. Fakat Ali Babacan’Äąn gitmesiyle birlikte BĂźyĂźme Ăśn plana çĹktÄą ve krediler yeniden gevĹetildi. Ăretici ve sanayiciye kredi açĹlmasÄą (KGF) sorun deÄil ama, tĂźketici kredileri de hÄązla bĂźyĂźdĂź. Bu da enflasyonu hÄązlandÄąran bir unsur oldu. Seçim sonrasÄąnda bizleri aÄÄąr ekonomik koĹullar bekliyor. Ăok fazla zam gelecektir. Ä°nĹallah orta ve uzun vadeli ciddi bir program ile bu enflasyon sorunu çÜzĂźlĂźr, %5’in altÄąna ineriz ve faizler de %6-7’lere iner. Sadece bu tĂźr bir politika TĂźrkiye’nin yatÄąrÄąmlarÄąnÄą ve istihdamÄąnÄą artÄąracak ve iĹsizlik sorununu çÜzebilecektir.

Sonuç olarak dĂźnkĂź twitte sĂśylediÄim Ăźzere MB kÄąsa vade için doÄru olanÄą yaptÄą ama enflasyonla mĂźcadele konusunda, Ĺua ana kadar olduÄu gibi palyatif geçici bir karar oldu. Bu kararÄąn enflasyonu baskÄąlayacaÄÄąnÄą dĂźĹĂźnmĂźyorum. Ä°leride yeniden faizleri artÄąrmak zorunda kalacaklardÄąr.

DOLAR

DĂźn attÄąÄÄąm twitte dolarÄąn 4 Tl ile 4.05 arasÄąnda dip çalÄąĹmasÄą yapabileceÄini belirtmiĹtim ama dolar 4.11’e kadar çĹktÄą ve o sÄąrada DXY endeksinin (dolar endeksi) yukarÄą yĂśnlĂź hareketinden de etkilendi. BugĂźn dolar 4.0775 civarÄąnda bulunuyor. DXY endeksi 90.90 seviyesindeki direncinin Ăźzerine çĹktÄą ve bĂźyĂźk olasÄąlÄąkla 90.50 seviyesini destek yaparak 91.70-92.00 seviyelerine kadar yĂźkselecektir. Dolar/TL kuru bu aĹamada 4.053e kadar gerileyip, bu seviye ßzerinde destek oluĹturup yeniden yukarÄą yĂśnlß bir hareket içine girebilir. Ama DXY endeksinde sert yĂźkseliĹler olmazsa bir sĂźre bu seviyelerde sÄąkÄąĹÄąk hareketler gĂśrebiliriz.

BORSA

DĂźn Faiz kararÄą sonrasÄąnda Ĺu twiti attÄąm.

“Faiz kararÄą sonrasÄąnda borsa olumlu tepki verdi.. Ĺu an borsa alÄąm için oldukça uygun gĂśrĂźnĂźyor (beklenmedik olumsuz bir habere karĹÄą stopunuzu belirlemeden de alÄąm yapmayÄąn). yarÄąn gĂśrĂźĹmek Ăźzere…”

Bu twitten sonra hemen ofisten çĹktÄąm ve BoÄaziçi Ăźniversitesine geldiÄimde endeks 109.700 seviyelerinden 107.600 seviyelerine kadar gerileme yapmÄąĹtÄą. SaÄolsunlar, fÄąrsatÄą kaçĹrmayan okuyucularÄąm bayaÄÄą eÄlendiler ve çok sayÄąda dalga geçen mesaj aldÄąm. Bu iĹi yapÄąyorsanÄąz, bu tĂźr mesajlar da iĹin doÄasÄąnda var. AslÄąnda Ĺimdi sizlere ĹĂśyle yazmam gerekiyor; “DĂźn 109 binli seviyelerde piyasanÄąn alÄąm için uygun olacaÄÄąnÄą sĂśylemiĹtim, alanlar hiç paniÄe kapÄąlmasÄąnlar, endeks 107 bin civarÄąnda desteÄini gßçlendirdikten sonra yeniden yĂźkseliĹe geçecektir.” (Yorumumu aĹaÄÄąda vereceÄim). DavranÄąĹsal Finans ilminde buna “Confirmation Bias” (teyit sapmasÄą) adÄą veriliyor. Yani bir pozisyon almÄąĹsanÄąz (veya bir pozisyon ĂśnermiĹseniz) eÄer ters bir geliĹme olmuĹsa, kendi fikrinizi doÄrulayan bilgiye Ăśnem verir ve size ters durumu gßçlendirecek bilgilere ise kulaÄÄąnÄązÄą tÄąkarsÄąnÄąz. Piyasa hareketleri sizi yanlÄąĹlasa da, kendi fikrinizi destekleyecek bir çok teknik gĂśsterge veya temel sebepler bulabilirsiniz. AslÄąnda bu durum, milyonlarca yÄąllÄąk evrimden geçen beynin, oluĹan stresi azaltmak için geliĹtirdiÄi kolaycÄą ve aldatÄącÄą bir yoldur ve borsada kÄąsa vadeli iĹlem yapan herkes bundan muzdariptir. Daniel Kahneman 2002’de Nobel’i Prospect Teorisiyle aldÄą. Bu teoriye gĂśre eÄer zarar ortaya çĹkmÄąĹsa satamazsÄąnÄąz (zarar durumunda uzun vadeli yatÄąrÄąmcÄą olursunuz) ama kâra geçtiÄinizde kazandÄąÄÄąnÄązÄą kaybetme korkusuyla hemen satarsÄąnÄąz (kâr durumunda kÄąsa vadeli yatÄąrÄąmcÄą olursunuz). İĹte tĂźm bu durumlar için (yani prospect teoriye kurban olmamanÄąz veya Confirmation bias’a yenilmemeniz için) “beklenmedik olumsuz bir habere karĹÄą stopunuzu belirlemeden de alÄąm yapmayÄąn” mesajÄąnÄą da ekledim. Bizler geleceÄi tahmin etmek konusunda sizlerden çok daha iyi deÄiliz. Ama parayÄą yĂśnetmek konusunda profesyoneller her zaman sÄąradan yatÄąrÄąmcÄądan çok daha ileridedir. DĂźĹߊbaĹlamÄąĹsa “nerde stop yapalÄąm” sorusu yanlĹŠsorudur. Stop seviyesi herkesin risk algÄąsÄąna ve teknik temel bilgisine gĂśre deÄiĹir. Sadece bir tane doÄru olan Ĺey vardÄąr. Bir pozisyon açĹyorsanÄąz stopunuzu pozisyonu açmadan Ăśnce belirlemek zorundasÄąnÄąz. Ama iĹ uygulamaya geldiÄinde uygulayamÄąyorsanÄąz “prospect teorisine” yenilmiĹsiniz demektir.Â

DĂźnkĂź mesajÄą yazarken, aĹaÄÄądaki grafik etkili olmuĹtu ama bir hata yaptÄąm, diÄer uluslararasÄą piyasalardaki getirilere bakmayÄą unuttum. Halbuki o sÄąrada bĂźtĂźn borsalar negatifteymiĹ. Ăember içine alÄąnmĹŠyerde borsa zaten teknik olarak diplere gelmiĹti ve TKE gĂśstergesi sinyali yukarÄą kesmek Ăźzereydi. EÄer dĹŠpiyasalar bakmĹŠolsam mesajÄą ĹĂśyle yazardÄąm;

“Borsada kÄąsa vadeli alÄąm zamanÄą yaklaĹÄąyor, ama dĹŠpiyasalarda hava kĂśtĂź olduÄu için aceleci olmadan, 107-110 bin arasÄąnda maliyet oluĹturarak alÄąm dĂźĹĂźnĂźlebilir (Beklenmedik olumsuz geliĹmelere karĹÄą stopunuzu belirlemen alÄąm yapmayÄąn)”Â

Bu aĹamada her ne kadar temel (Fundamental) gĂśrĂźnĂźme iliĹkin çok olumlu bir geliĹme olmasa da, teknik olarak kÄąsa vadeli alÄąm için borsa hala uygun gĂśrĂźnĂźyor. BugĂźnlerde borsada ani sert iniĹ ve ani sert çĹkÄąĹlara Ĺahit olacaÄÄąz. DĂźn alÄąm yapan ve alÄąm yaparken stop seviyesini belirlemeyen varsa, en azÄąndan Ĺimdi kendi hisseleri için stop seviyesini belirlesinler. Endeksin bir sĂźre 106.500-109.000 arasÄąnda dalgalanmasÄąnÄą bekliyorum. TKE’de oluĹan olumlu aykÄąrÄąlÄąk ise, 1500-2000 puanlÄąk bir yĂźkseliĹ olasÄąlÄąÄÄą sunuyor. TKE gĂśstergesi eÄer yeniden “0” Äąn altÄąna gelirse, o seviye stop olarak belirlenebilir, fakat dediÄim gibi her senet için stop seviyeleri ayrÄą ayrÄą belirlenmelidir.

Uzun vadeli hisse yatĹrĹm konusunda gelince; burada iki Ünemli konu var;

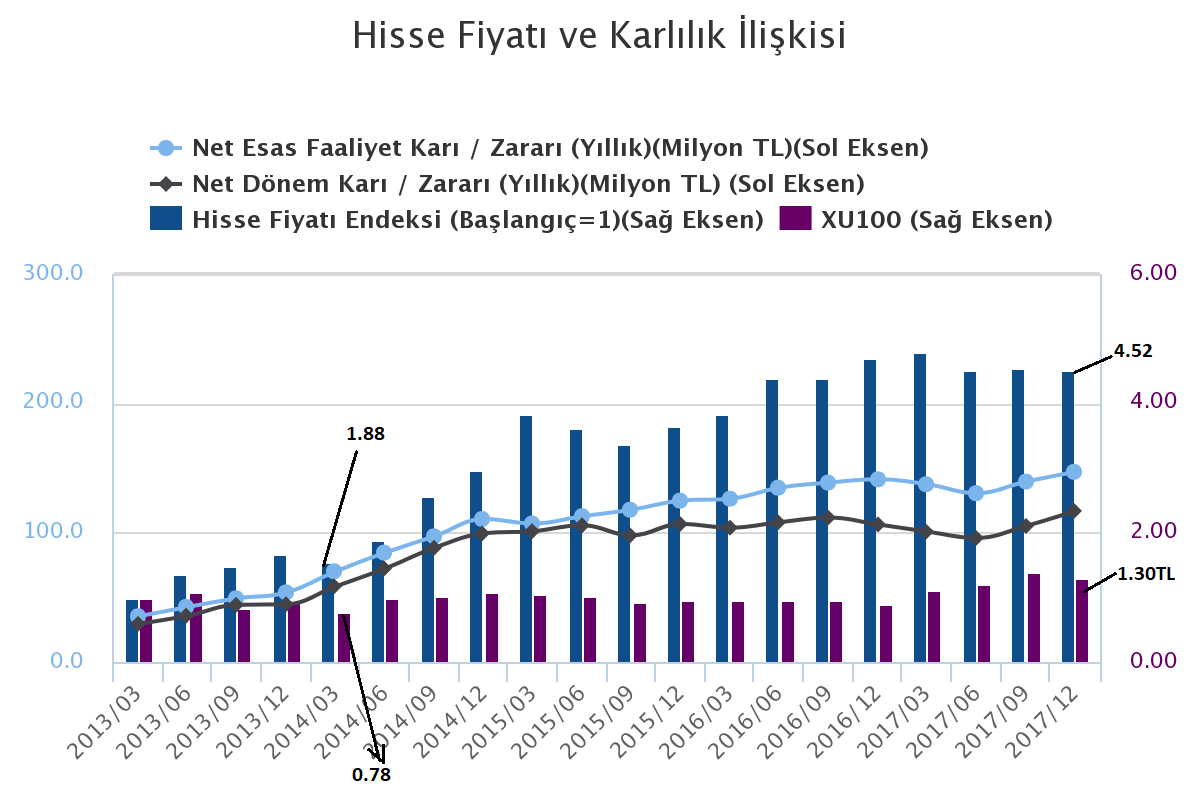

Birincisi; GeçmiĹ yÄąllarÄąn analizleri gĂśsteriyor ki; satĹŠve karlÄąlÄąÄÄą her yÄąl artan firmalar borsa dĂźĹse de az dĂźĹĂźyorlar ve yĂźksek getiri saÄlayabiliyorlar. Bu yĂźzden bu tĂźr kaÄÄątlarÄą bulursanÄąz, bunlarÄą kademeli olarak toplamak anlamlÄądÄąr. AĹaÄÄądaki Ăśrnek, bu gĂśrĂźĹĂźmĂźn net anlaĹÄąlmasÄą amacÄąyla BOLUC için verilmiĹtir. Burada geçmiĹe bakÄąyoruz dolayÄąsÄąyla bu grafik BOLUC alÄąn anlamÄąna gelmiyor. 2013 yÄąlÄąnda MayÄąs ayÄąnda endeks 93 bin seviyesindeydi (mart 2013 kapanĹŠrakamÄą 86 bin civarÄąndaydÄą). Bu grafikte hem BOLUC hem de Endeksin 1 TL olarak baĹladÄąÄÄą varsayÄąlÄąyor. Dikkat ederseniz BOLUC 4.51 kat artarken, endeks sadece 1.30 kat artmÄąĹ. Bu arada Mart 2014 itibarile endeks 0.78 kuruĹa dĂźĹerken hisse fiyatÄą 1.88’e kadar (%88) yĂźkselmiĹ)

Buradaki kÄąsa mesaj Ĺudur; Ĺirketlerin geleceÄe dĂśnĂźk hikayelerini senaryolarÄąnÄą ve deÄerleme raporlarÄąnÄą (aracÄą kurumlar çok gĂźzel raporlar yazÄąyorlar) okuyup uzun vadeli ortak olmak amacÄąyla hisse seçerseniz, endekse gĂśre zamanlama yapmaya çalÄąĹmanÄąza gerek yok.

Buradaki kÄąsa mesaj Ĺudur; Ĺirketlerin geleceÄe dĂśnĂźk hikayelerini senaryolarÄąnÄą ve deÄerleme raporlarÄąnÄą (aracÄą kurumlar çok gĂźzel raporlar yazÄąyorlar) okuyup uzun vadeli ortak olmak amacÄąyla hisse seçerseniz, endekse gĂśre zamanlama yapmaya çalÄąĹmanÄąza gerek yok.

Ä°kincisi: Endeksi çok etkileyen ve endekse yakÄąn hareket eden Banka, Holding veya Beta deÄeri son bir yÄąlda 1’den fazla olan hisseler için ise zamanlama yapmaya ihtiyaç var ve 2018 yÄąlÄąnda endeks bana gĂśre çok daha iyi seviyelerden alÄąm imkanÄą verecektir.

ParanÄąz saÄlÄąÄÄąnÄązÄą bozmasÄąn..

Hocam galiba enflasyon 55 deÄil 5.5 olacak.

TeĹekkĂźrler… %5 yazacakken 55 yazmÄąĹÄąm. UyarÄąnÄąz Ăźzerine dĂźzelttim.

TeĹekkĂźrler hocam. Ani durumlarda sizden yorum bekleyen bir sĂźrĂź takipçiniz var ve siz yoÄun iĹ programÄąnÄąz arasÄąnda bizlere kÄąlavuz olmaya çalÄąĹÄąyorsunuz. Zaten o an ve o olay doÄrultusunda verdiÄiniz yorumunuz Amerikan 10 yÄąllÄąklarÄąndaki durumu kapsamÄąyordu. Sizi gerçekten takip edenler hazÄąra konmadÄą ve durumu genel deÄerlendirdi.