Piyasalar iliĹźkin son yazdığım yazı 1 Aralık tarihindeki “FED Toplantısı Yaklaşırken Senaryolar…” baĹźlıklı yazıydı. Bu yazıda vurgulamaya çalıştığım ana mesaj; 14 Aralık sonrasında piyasalar ĂĽzerindeki Faiz stresinin nispeten kalkacağı ve bu nedenle bu tarih sonrasına iliĹźkin senaryoların neler olduÄźu yönĂĽndeydi. Hatırlarsanız, 14 Aralık öncesinde endeksin 74 bin desteÄźini aĹźağı kırabileceÄźini bu durumda birçok yatırımcının strese girip “destek kırıldı” diye satma eÄźilimine girebileceÄźini ama ayı tuzağı oluĹźması ihtimalinin yĂĽksek olduÄźunu belirtmiĹźtim. VerdiÄźim düşüş aralığı 69.000-72.000 aralığıydı.

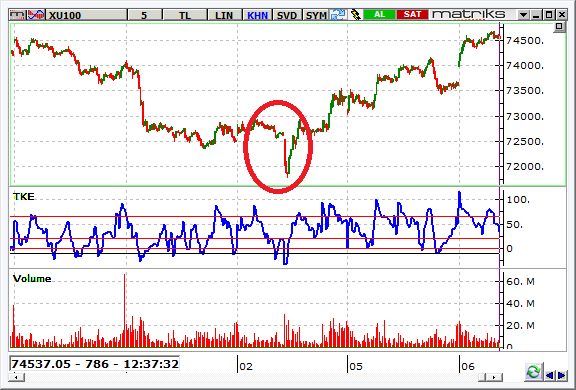

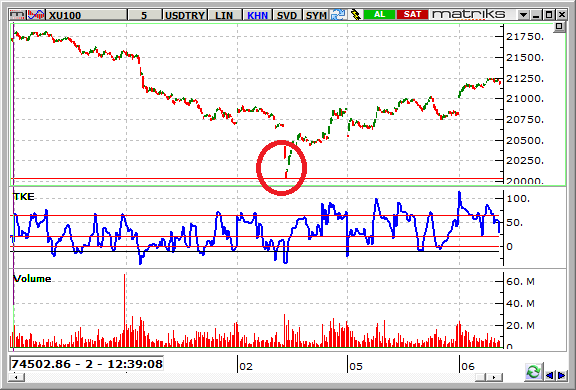

Endeks geçen hafta 74 bin desteÄźini aĹźağı kırdığında dolar yĂĽkseliyordu ve 3.60 seviyeleri görĂĽldüğü sırada endeks 72 binin altını çok kısa bir sĂĽre içinde gördĂĽ. AĹźağıdaki grafikte bu durum 5 dk’lık grafikte gösteriliyor. Ä°ki grafik var. Ăśstteki TL, alttaki ise Dolar bazlı grafiktir.

Endeks dolar bazında 2 dolar seviyesine gerilediÄźinde alımların geldiÄźini gördĂĽk. 2 Aralık cuma gĂĽnĂĽ Dolar 3.60’ı gördüğü sırada borsada öğle tatilindeydik. Ä°kinci seans baĹźladığında kademeler boĹźaldı ve kağıtlar hızla deÄźer kaybetti. Fakat 2 dolar seviyesi görĂĽldüğü anda alımların geldiÄźini gördĂĽk. Sadece yarım saat içinde endeks 72 binin altını görĂĽp tekrar 72.500’ĂĽn ĂĽzerine çıktı. Yani 2 doları görĂĽp 2.05 dolara yĂĽkseldi. Bu aĹźamadan sonra son iki gĂĽnde istikrarlı bir yĂĽkseliĹź eÄźilimi oluĹźtu ve endeks yeniden 74.500 seviyesinin ĂĽzerine oturdu. Ĺžimdi önemli olan nokta bu seviyenin ĂĽzerinde kalmasıdır.

Buraya kadar sadece endeksin hareketlerine deÄźindik.  Bu sırada bazı önemli geliĹźmeler daha oldu. Ä°talya referandumundan “hayır” sonucu  çıktı. Bu durum piyasalar açıldığında bir miktar stres oluĹźtursa da, hemen toparlanma gördĂĽk. Zaten yukarıda bahsettiÄźim yazıda Ä°talya referandumunun sonucunun çok önemli bir etki yaratmayacağını, ÇünkĂĽ Avrupa Merkez Bankası BaĹźkanı Draghi’nin, Ä°talya’nın talebi durumunda Ä°talyan tahvillerini alabileceklerini söylemiĹźti ve bu söylem, olası bir paniÄźi önledi. Fakat Ĺźunu da vurgulayalım ki; Ä°talya’da 7 Bankanın durumu hiç iyi deÄźil. Bu Banklar ileride sorun yaratabilirler. Bu cepheden gelecek haberler dikkatle takip edilmelidir. Avrupa borsalarında Ä°talyan Bankaları nedeniyle, bir geri çekilme baĹźlarsa bundan bizler de etkileniriz.Ama Ĺźu an için bir sorun görĂĽnmĂĽyor.

Kasım ayı enflasyon verisi beklentilerin altında kaldı ve piyasalardaki genel havayı dĂĽzeltici etki yaptı. BugĂĽn TCMB BaĹźkanı Çetinkaya’nın sunumu vardı. Bu sunumda, dolara iliĹźkin bir  seviye hedefleri  olmadığını ama iĹźlemlerde TL kullanımının teĹźvik edilmesine katıldıklarını belirtti. Açıklamalar genel olarak bildiÄźimiz açıklamalardı. Faiz koridoru konusunda simetrinin saÄźlandığı belirtildi. Fakat bu açıklamaların bu aĹźamada piyasalar ĂĽzerinde belirgin bir etkisi olmasını beklemiyorum.

BORSA

Yukarıdaki grafik BIST-100 endeksinin gĂĽnlĂĽk hareketlerini veriyor. 80 binden baĹźlayan düşüş sonrasında ilk defa TKE göstergesi kendi aĹźağı yönlĂĽ trendini yukarı kırmış görĂĽnĂĽyor. BugĂĽn 74.500 civarında kapanış olursa endeks açısından olumlu görĂĽntĂĽ devam edecek. Daha önceki yazımda 74 bin aĹźağı kırıldığında, ayı tuzağı oluĹźabileceÄźini vurgulamıştım. Ĺžu anki görĂĽntĂĽ de bu yönde sinyal veriyor. Endeks dĂĽĹźerken, dĂĽĹźmeyen kâğıtlar var. Bunlara baktığımızda genel olarak döviz pozisyonu güçlĂĽ olan Ĺźirketler olduÄźunu görĂĽyoruz. AĹźağıda bu konuda bir tablo verdim. Bu konuya geçmeden önce endeksin genel hareket yönĂĽne iliĹźkin birkaç Ĺźey söylemekte fayda var. Ĺžu an en güçlĂĽ direnç bölgesi 76 bin seviyesidir.  YĂĽkseliĹźin bu seviyeye kadar devam etmesi normal bir hareket olacaktır. AĹźağı yönlĂĽ hareketlerin çok güçlĂĽ olmasını beklemiyorum. Daha çok dĂĽzeltme Ĺźeklinde ortaya çıkacaktır. Endeks eÄźer 76 bin ĂĽzerinde kapanış yapar ve 3 tane 60 dakika bu seviyenin ĂĽzerinde tutunursa, yeni hedef 78 bin olur. Ă–nĂĽmĂĽzdeki 1 hafta 10 gĂĽnlĂĽk sĂĽre içinde, en kötĂĽ olasılıkla endeks 73.000 civarına kadar gerileyebilir ama Ĺźu ana kadarki stres testlerinde satmamayı becerenler bence beklemede kalmalılar. Yeni alım düşünenler ise stop seviyelerini belirleyip ne kadar zarara uÄźramayı kabul ettiklerine karar verip bunu da beyinlerine anlattıktan sonra alım düşünebilirler. Ĺžu kuralı da unutmayınız ” Alırken aĹźağı, satarken yukarı bakmayınız”.

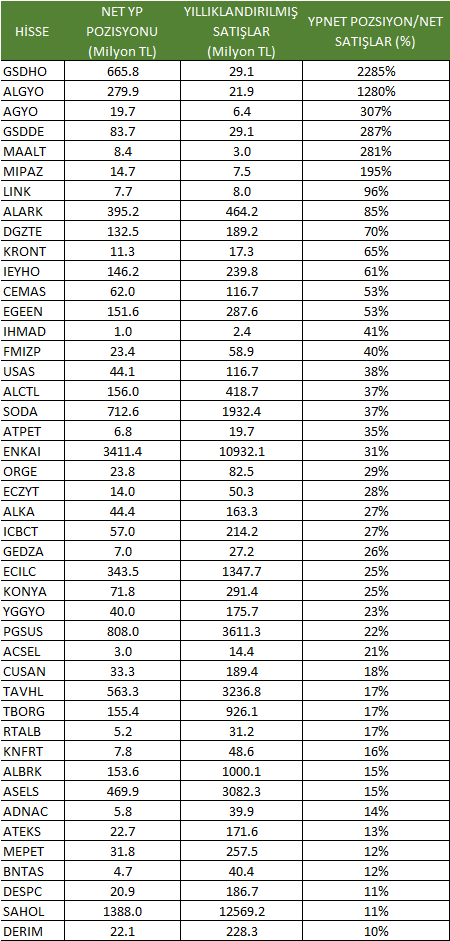

Aşağıdaki tabloda Yabancı Para net pozisyonu yüksek olan şirketlere ilişkin  bir tablo verdim. Fakat şunu da belirtelim ki; yabancı para (YP) net pozisyonu yüksek olan her şirket prim yapacak diye bir kural yok. Özellikle sanayi sektöründe üretim yapan ve satışları genelde döviz bazında olup, maliyetleri TL ağırlıklı olan şirketler daha fazla ön plana çıkmış durumda. Aşağıdaki listede İlk kolonda YP net pozisyonu var. Ama tek başına YP net pozisyonu bir anlam ifade etmez. Daha doğru iki şirketin YP net pozisyonunu karşılaştırmak anlamsızdır. Bir örnekle durumu açıklayayım;

Cirosu 100 milyon TL olan bir şirketin YP net pozisyonunun 10 milyon TL olduğunu ve net kâr marjının da %20 olduğunu varsayalım (Net kar 20 milyon TL) . varsayalım. Bu durumda bu şirketin YP net  pozisyonunun ciroya oranı  %10 olmaktadır. Döviz kurları Eylül ayından bu yana ortalama %20 değer kazandığına göre Bu şirketin YP pozisyonu aynı kalmışsa, normalde ekstra 2 milyon TL kâr yazacak ve diğer şartlar aynı kalmak şartıyla, net kar marjı %22 olacaktır. Yani net kârı 22 milyon TL olacak ve net kar artışı %10 olacaktır.

YP net pozisyonu 10 milyon TL, cirosu 20 milyon TL ve net kar marjı %20 (net karı 4 milyon TL) olan bir Ĺźirket için YPnet posizyonu/Net Satış oranı %50 olur. Dolayısıyla bu Ĺźirketin de döviz kuru artışı nedeniyle artı 2 milyon TL kâr edecektir.  Bu durumda toplam net karı 6 milyon TL’ye çıkacak demektir. Net kar 4 milyondan 6 milyon çıkıyorsa, %50 artmış olacaktır.

Tabi ki burada anlattıklarımız varsayımlara dayanmaktadır. Ĺžu an piyasa, kur artışından en fazla fayda saÄźlayacak Ĺźirketleri zaten çok iyi seçiyor ve bu Ĺźirketler daha fazla prim yapıyorlar. Ă–rneÄźin aĹźağıdaki tabloda GSDHO Ĺźirketinin YP pozisyonunun satışlara oranı çok yĂĽksek görĂĽnse de, bu Ĺźirket bir holding olduÄźu için kârlılığını ciro deÄźil, iĹźtiraklerinden elde ettiÄźi temettĂĽ gelirleri belirliyor. Ayrıca bu Ĺźirketin YP net pozisyonu, iĹźtirak veya baÄźlı ortaklıklarının bilançolarında bulunan pozisyon olup, burada konsolide bilançodan bahsediyoruz.  Tabloda örneÄźin IHMAD’ın YP pozisyonu/net satışlar oranı %41 görĂĽnse de, cirosu sadece 1 milyon TL olduÄźu için aslında bu Ĺźirketin bu oranını çok da dikkate almamak gerekir.

Sonuç olarak aşağıdaki tabloyu yorumlarken dikkatli olmalısınız. YP/Net satışlar oranı yüksek olan şirketler son 1-2 haftadır endekse göre prim yapmıyorsa bunun sebebini şirketin finansal tablolarını daha ayrıntılı inceleyerek bulabilirsiniz.  Ayrıca, YP pozisyonu negatif olsa bile, başka farklı beklentiler nedeniyle bir şirket hissesi endeksten daha iyi performans gösteriyor olabilir. Tablo aşağıdadır ve YP net pozisyonu /Net satışlar oranı %10 veya daha yüksek olanları göstermektedir.

DOLAR ve Altın konusundaki görĂĽĹźlerimi ayrı bir yazıda yayınlayacağım…