Herkes susacak Draghi konuĹacak…

Son gĂźnlerde TĂźrkiye Cumhuriyet Merkez BankasÄąânÄąn (TCMB) Para PolitikasÄą Kurulu (PPK) kararÄąyla birlikte en çok konuĹulan konulardan biri de Avrupa Merkez BankasÄąânÄąn (ECB) bugĂźn gerçekleĹtireceÄi toplantÄąda. ECB’nin devlet tahvili alÄąmÄąnÄą da içeren yeni bir parasal geniĹleme paketi açĹklamasÄąna kesin gĂśzĂźyle bakÄąlÄąyor. Ancak bu paketin içeriÄine, yĂśntemine ve zamanlamasÄąna dair birçok farklÄą iddia bulunuyor, diÄer bir deyiĹle her kafadan farklÄą bir ses çĹkÄąyor.

Daha Ăśnce ortaya atÄąlan ilk iddialarda paketin 500 milyar Euro dĂźzeyinde olacaÄÄą iddia edilmiĹti. Ancak, ECB toplantÄąsÄąna yaklaĹtÄąkça 600 milyar Euro, 750 milyar Euro ve 1 trilyon Euro gibi rakamlar da konuĹulmaya baĹladÄą.

⌠DĂźn, Wall Street Journal gazetesinde yer alan ve konu hakkÄąnda bilgi sahibi kaynaklara dayandÄąrÄąlan bir haberde 2 ECB yetkilisinin taslaÄÄą gĂśrdĂźÄĂź ve ECB’nin en az bir yÄąl sĂźreyle ayda yaklaĹÄąk 50 milyar euro tahvil alÄąmÄąnÄą ĂśngĂśren bir nicel gevĹeme planÄą teklifinde bulunduÄu bildirildiâŚ

Bloomberg ajansÄąnda yer alan diÄer bir haberde ise ayda 50 milyar euroluk alÄąmlarÄąn devlet tahvillerine odaklanacaÄÄą, ancak Mart ayÄąndan Ăśnce baĹlamayacaÄÄą ve 2016 sonuna kadar sĂźreceÄi belirtildiâŚ

DĂźn bir Avrupa Merkez BankasÄą YĂśnetim Konseyi Ăźyesi Ewald Nowotny’den Ăśnemli bir açĹklama geldi. Nowotny, yatÄąrÄąmcÄąlarÄąn bir politika toplantÄąsÄąndan bu kadar heyecanlanmamasÄą gerektiÄini sĂśyledi. Bu açĹklama, piyasada bu kez ECBânin beklenenden daha muhafazakar bir paket açĹklayacaÄÄą yorumlarÄąnÄąn artmasÄąna neden olduâŚ

Hiç kimse gerçek detaylarĹ bilmiyor, bu yßzden yapĹlan yorumlar piyasayĹ tedirgin edip Üzellikle parite tarafĹnda sert hareketlere yol açĹyor.

ECBânin faiz kararÄą bugĂźn 14:45âte duyurulacak; ardÄąndan 15:30âda gerçekleĹtirilecek basÄąn toplantÄąsÄąnda paketin detaylarÄą paylaĹÄąlacak. Yani, 15:30âda herkes susacak; ECB BaĹkanÄą Draghi konuĹacak.

AçĹklanmasÄą beklenen paketin birçok detayÄą olduÄu için âĹeytan ayrÄąntÄąda gizliâ olacak. Peki, piyasa hangi ayrÄąntÄąlara bakacak?

Piyasada fiyatlanan beklentinin 500 ile 600 milyar Euro arasÄą bir paket açĹklanmasÄą olduÄunu dĂźĹĂźnĂźyoruz. AçĹklanacak paketin bu aralÄąÄÄąn aĹaÄÄąsÄąnda kalmasÄą endekste sert satÄąĹlara yol açabileceÄi gibi; Ăźzerinde olmasÄą durumunda ise alÄąmlar hÄązlanabilir (Ăśzellikle 750 milyar eurodan daha bĂźyĂźk olmasÄą halinde). Ancak, piyasanÄąn yĂśnĂź açĹsÄąndan sadece paketin bĂźyĂźklĂźÄĂź yeterli olmayacak. Bunun yanÄąnda olasÄą tahvil alÄąmlarÄąnÄąn ne zaman baĹlayacaÄÄą ve ne kadar sĂźreceÄi de kritik bir Ăśneme sahip. Genel beklenti, itibaren açĹklanacak yeni programÄąn Mart ayÄąndan itibaren baĹlayarak 2016 sonuna kadar sĂźreceÄi yĂśnĂźnde.

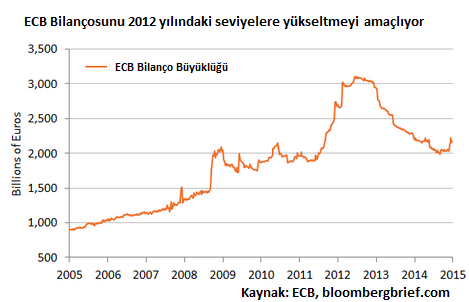

HatÄąrlanacak olursa, ECB BaĹkanÄą Draghi AralÄąk ayÄąndaki toplantÄąda ECB bilançosunu 3 trilyon Euroya yĂźkseltme vaadinde bulunmuĹtu. AĹaÄÄądaki grafikten de gĂśrĂźldĂźÄĂź Ăźzere, ECB bilançosu kÄąsa bir sĂźre Ăśnce 2 trilyon Euro tabanÄąna yapÄąĹmÄąĹ; daha Ăśnce açĹklanan parasal geniĹleme programÄąnÄąn katkÄąsÄąyla bir miktar toparlanarak 2.2 trilyon Euro seviyesine yĂźkselmiĹti. Ancak, bu programÄąn etkisinin sÄąnÄąrlÄą kalmasÄą nedeniyle ECBânin bugĂźn ekstra bir Ăśnlem almasÄą kaçĹnÄąlmaz gĂśrĂźnĂźyor. Ăzetle, açĹklanacak paketin bĂźyĂźklĂźÄĂź ve sĂźresinin ECB bilançosunu yeniden 3 trilyon euroya çekebilecek Ăślçßde olmasÄą gerekiyor. Paketin, ECB bilançosunu 3 trilyon Euroâya yĂźkseltemeyeceÄi gĂśrĂźlĂźrse, endekste sert satÄąĹlarla karĹÄąlaĹabiliriz.

Ancak, iĹ bununla da bitmeyecek. AçĹklanacak paketin hangi tahvilleri kapsayacaÄÄą, alÄącÄąlarÄąn kim olacaÄÄą, alÄąm bazÄą ve kriterlerinin nasÄąl olacaÄÄą da son derece kritik Ăśneme sahip.

Paketin, devlet tahvillerinin yanÄą sÄąra Ĺirket tahvillerini de kapsamasÄą piyasada olumlu bir algÄąnÄąn oluĹmasÄąna yol açacaktÄąr.

Risk paylaĹÄąmÄą konusu, basÄąn toplantÄąsÄąnÄąn en bĂźyĂźk sĂźrprizi olabilir. Bloomberg anketine katÄąlan ekonomistlerin % 69âu ECBânin her bir Ăźyenin sermayedeki oranÄąna gĂśre tahvil alÄąmÄą yapmasÄąnÄą ve riskin bu oranda paylaĹÄąlmasÄąnÄą bekliyor. Ancak, bir Alman gazetesinde yer alan haberde Draghiânin Alman meslektaĹlarÄąna; her Ăźlkenin merkez bankasÄąnÄąn yalnÄązca kendi Ăźlkesinin tahvillerini almasÄą ve riskin en azÄąndan % 50âsi ECBâyle paylaĹmasÄą yĂśnĂźndeki planÄąnÄą kabul ettirmeye çalÄąĹtÄąÄÄą iddia edildi. Ä°ddia edildiÄi gibi riskin ECB ve Ăźlkelerin merkez bankalarÄą arasÄąnda paylaĹÄąlmasÄą yĂśnĂźnde bir karar gelmesi piyasanÄąn moralini yĂźkseltebileceÄi gibi; riskin sadece Ăźlke merkez bankalarÄą tarafÄąndan Ăźstlenilmesi de kĂśtĂź bir sĂźrpriz olabilir.

AlÄąmlarÄąn daÄÄąlÄąmÄąnÄąn nasÄąl olacaÄÄą da sĂźrprize gebe olan bir baĹka konu. DaÄÄąlÄąmla ilgili 3 ihtimalin olduÄunu sĂśyleyebiliriz. Ä°lk olarak, kredi notu yalnÄązca AAA olan devlet tahvillerinin alÄąnmasÄąna karar verilmesi aÄÄąrlÄąklÄą olarak Alman tahvillerinin alÄąnmasÄą anlamÄąna geleceÄinden piyasa için negatif bir sĂźrpriz olarak gĂśrĂźlebilir. Ä°kinci ihtimal, yatÄąrÄąm yapÄąlabilir seviyedeki devlet tahvillerinin alÄąnmasÄą. Bu ihtimalin gerçekleĹmesi daha piyasada daha muhtemel gĂśrĂźlĂźyor. Her iki ihtimalde Yunanistan ve GĂźney KÄąbrÄąs tahvillerinin paket dÄąĹÄąnda kalacak olmasÄą nedeniyle bir miktar negatif algÄą yaratabilir. ĂçßncĂź ve olabilecek en olumlu ihtimal ise herhangi bir kredi notu sÄąnÄąrÄąna baÄlÄą kalmadan, tahvil alÄąmlarÄąnÄąn Ăźlke borçlarÄąnÄąn Gayri Safi Yurtiçi HasÄąlaya oranÄąna gĂśre yapÄąlmasÄą. Bu durum aÄÄąrlÄąklÄą olarak sorunlu Ăźlkelere fayda saÄlayacaÄÄąndan piyasa için olabilecek en olumlu sĂźrpriz olarak gĂśrĂźlebilir.

PiyasanÄąn detaylarÄąnÄą merak ettiÄi bir diÄer konuda alÄąm yapÄąlacak devlet tahvillerinin vadesi. Niceliksel geniĹlemedeki temel hedeflerden birinin de Ĺirketlerin borçlanma maliyetlerini dĂźĹĂźrmek olduÄundan, ECBânin program kapsamÄąnda 10 yÄąllÄąk devlet tahvillerinde alÄąm yapmasÄą en etkin yol olarak gĂśrĂźlebilir. Daha kÄąsa vadeli tahvillere baÄlÄą niceliksel geniĹlemeye gidilmesi piyasanÄąn moralini bozabilir.

GĂśrĂźldĂźÄĂź gibi piyasanÄąn merak ettiÄi çok fazla detay var. Para politikasÄąnÄąn etkinliÄinin merkez bankasÄąnÄąn hedeflerine, kararlÄąlÄąÄÄąna ve beklenti yĂśnetimine baÄlÄą olduÄunu unutmamak lazÄąm. DolayÄąsÄąyla, tĂźm bu detaylardan ziyade asÄąl Ăśnemli olan Draghiânin konuĹmasÄąyla piyasaya gĂźven verip piyasayÄą ikna edebilmesi. Ben ECBânin Ĺu ana kadar radikal bir aksiyon almalayarak biraz geç kaldÄąÄÄąnÄą; dolayÄąsÄąyla Draghiânin bugĂźn en azÄąndan piyasanÄąn beklentilerini karĹÄąlamasÄąnÄą (hatta piyasanÄąn beklentilerinden bir miktar daha olumlu olmasÄąnÄą) bekliyorum. Draghiânin açĹklamalarÄą hayal kÄąrÄąklÄąÄÄą yaratma gibi bir lĂźksĂźnĂźn kalmadÄąÄÄąnÄą dĂźĹĂźnĂźyorum.

Erol GĂźrcan

AraĹtÄąrma UzmanÄą

Gedik YatÄąrÄąm